Põhivarade arvestus raamatupidamises

Põhivara on vara, mida kasutatakse majandustegevuses pikema ajavahemiku jooksul kui üks aasta. Põhivara jaguneb nelja põhirühma:

- Pikaajalised finantsinvesteeringud (väljaantud pikaajalised laenud, pikemaajaliseks hoidmiseks soetatud aktsiad ja osakud, ostjatelt pikaajaliselt laekumata arved). Kriteerium – kui nõude tähtaeg on üle aasta, on see pikaajaline;

- Kinnisvarainvesteeringud;

- Materiaalne põhivara;

- Immateriaalne põhivara (ostetud kontsessioonid, patendid, litsentsid, kaubamärgid, firmaväärtus, ettemaksed ).

Pikaajaliste finantsinvesteeringute (v.a investeeringud tütar- ja sidusettevõtete aktsiatesse ja osadesse) arvestust käsitleb RTJ 3 „Finantsinstrumendid“. Investeeringuid tütar- ja sidusettevõtete aktsiatesse ja osadesse käsitleb RTJ 11 „Äriühendused ning tütar- ja sidusettevõtjate kajastamine“. Pikaajaliste finantsinvesteeringute ning tütar- ja sidusettevõtete aktsiate ja osade kajastamist on käsitletud käesoleva konspekti lõpuosas.

Pikaajaliste finantsinvesteeringute tütar- ja sidusettevõtetesse kajastamine

Ühise kontrolli all olevate osapoolte vahel toimuvaid äriühendusi kajastatakse korrigeeritud ostumeetodil. Ostumeetodi rakendamisel kajastatakse omandatud osalust teises ettevõttes või äritegevuses algselt omandatud osaluse soetusmaksumuses. Soetusmaksumus jagatakse omandatud varade, kohustuste ja tingimuslike kohustuste (ehk omandatud netovara) õiglastele väärtustele; vahet omandatud osaluse soetusmaksumuse ja omandatud netovara õiglase väärtuse vahel kajastatakse (positiivse või negatiivse) firmaväärtusena.

Ostumeetodit rakendatakse omandamise kuupäeva seisuga. Selle kuupäeva seisuga määratakse omandatud osaluse soetusmaksumus, omandatud netovara õiglane väärtus ja tekkinud firmaväärtus. Tütarettevõtte omandamise kuupäevaks loetakse päeva, mil sisuline kontroll omandatava ettevõtte netovara ja tegevuse üle läheb üle omandajale. Üldjuhul läheb sisuline kontroll üle alates päevast, millal omandaja saavutab ülekaalu omandatud ettevõtte juhtorganites ning suudab kontrollida juhatuse ja nõukogu otsuseid. Alates omandamise kuupäevast kajastab omandatav ettevõte osalust omandatud ettevõtte varas ja kohustistes ning tekkinud firmaväärtust oma bilansis ning osalust omandatud ettevõtte tuludes ja kuludes oma kasumiaruandes.

Pikaajaliste finantsinvesteeringute tütar- ja sidusettevõtetesse edasine kajastamine toimub järgmiselt:

Tütarettevõtteid

- konsolideeritud aruannetes rida-realt konsolideerituna;

- konsolideerimata aruannetes soetusmaksumuses, õiglases väärtuses või kapitaliosaluse meetodil.

Sidusettevõtteid

- soetusmaksumuses, õiglases väärtuses või kapitaliosaluse meetodil.

Kapitaliosaluse meetodi puhul puhul investeerija raamatupidamises kirjendatud investeeringu summat suurendatakse investeeringu objektilt saadud kasumi osaga (vähendatakse saadud kahjumi osaga) ning vähendatakse investeeringuobjektilt laekunud dividendi (osa) summas.

Kinnisvarainvesteeringute arvestus

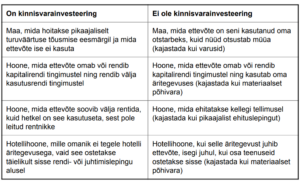

Kinnisvarainvesteeringuteks liigitatakse kinnisvara, mis on soetatud edasimüügi eesmärgil või täielikult välja renditud.

Kinnisvarainvesteeringute arvestust käsitleb RTJ 6.

Kinnisvarainvesteering on kinnisvaraobjekt (maa, hoone, osa hoonest või mõlemad), mida ettevõte hoiab kas omanikuna või kapitalirendi tingimustel rendituna eelkõige renditulu teenimise, väärtuse kasvu või mõlemal eesmärgil ning mida ei kasutata tootmisel või teenuste osutamisel, halduseesmärkidel või müügiks tavapärase äritegevuse käigus.

Kinnisvarainvesteering ei ole mõeldud kasutamiseks ettevõtte igapäevases põhitegevuses.

Kinnisvarainvesteeringuks võib olla ka selline objekt, mida raamatupidamiskohustuslane ei oma, vaid rendib endale kapitalirendi tingimustel.

Teatud juhtudel võib ettevõte kasutada mingit osa kinnisvaraobjektist enda äritegevuses ning mingit osa renditulu teenimise eesmärgil. Juhul kui need kinnisvaraobjekti osad on funktsionaalselt ja juriidiliselt eraldi võõrandatavad, peetakse nende üle eraldi arvestust: enda majandustegevuses kasutatavat osa kajastatakse kui materiaalset põhivara ning teist osa kui kinnisvarainvesteeringut.

Kinnisvarainvesteeringud võetakse arvele soetusmaksumuses, mis koosneb ostuhinnast, mittetagastatavatest maksudest ja muudest otsestest kasutuselevõtmist võimaldavatest väljaminekutest.

Edasises arvestuses tuleb kinnisvarainvesteeringuid kajastada:

- Endine RTJ – kinnisvarainvesteeringuid võib kajastada

- soetusmaksumuses (miinus akumuleeritud kulum)

- õiglases väärtuses.

Soetusmaksumuse meetodilt õiglase väärtuse meetodile üleminek on üldjuhul põhjendatav, sest suureneb majandusaruannete täpsus ja läbipaistvus. Vastupidist tegutsemist ehk õiglase väärtuse meetodilt soetusmaksumuse meetodile üleminekut on aga palju raskem põhjendada.

Õiglase väärtuse meetodi rakendamisel on ettevõtte finantsaruandlus kolmandatele osapooltele läbipaistvam ja täpsem, samas on ettevõtte omakapital kinnisvarainvesteeringu õiglase väärtuse languse ajal haavatav. Õiglase väärtuse meetod on ainuke valik ettevõtetele, mille eesmärk on kinnisvara väärtuse kasvatamine ning mis kasutatavad avalikkuselt saadavaid vahendeid. Soetusmaksumuse meetodi rakendamisel on ettevõtte bilanss vähem tundlik kinnisvarainvesteeringu õiglase väärtuse muutustele ning konservatiivsem, sest ei ole arvesse võetud väärtuse muutusest tekkivaid realiseerimata kasumeid. Soetusmaksumuse meetodi kasutamine on aktsepteeritav, kui aruandel ei ole teisi huvitatud osapooli peale omaniku.

Kinnisvarainvesteeringu kajastamine

| Meetod | Plussid | Miinused |

| Õiglase väärtuse meetod | · Finantsaruannete suurem läbipaistvus ja usaldusväärsus

· Kinnisvara hinnatõusu korral suurenevad ettevõtte varad ja omakapital |

· Kinnisvarahindade langemisel võib tekkida vajadus omakapitali suurendamiseks

· Kulud kinnisvarainvesteeringu õiglase väärtuse määramisel |

| Soetusmaksumuse meetod | · Ettevõtte bilanss on vähem tundlik kinnisvaraturu muutustele

· “Mõistliku kulu ja pingutuse hindamine ei ole vajalik · Kinnisvarainvesteeringu väärtuses ei võeta arvesse realiseerimata mitterahalist kasumit |

· Finantsaruannetes kirjeldatud kinnisvarainvesteeringute väärtus võib olla õiglasest väärtusest oluliselt erinev

· Kinnisvarainvesteeringu väärtrus ettevõtte bilansis aja jooksul väheneb |

Õiglane väärtus on summa, mille eest on võimalik vahetada vara või arveldada kohustust teadlike, huvitatud ja sõltumatute osapoolte vahelises tehingus.

Parim õiglase väärtuse väljendus on turuhind.

Kui kinnisvarainvesteeringu õiglast väärtust ei ole võimalik usaldusväärselt mõistliku kulu ja pingutusega hinnata, kajastatakse kinnisvarainvesteering soetusmaksumuses analoogiliselt materiaalse põhivaraga.

Kui ettevõte kasutab mingit osa kinnisvaraobjektist oma äritegevuses ning mingit osa renditulu teenimise eesmärgil:

- RTJ – peetakse nende osade üle eraldi arvestust: oma majandustegevuses kasutatavat osa kajastatakse kui materiaalset põhivara ning väljarenditavat osa kui kinnisvarainvesteeringut

Veelkord: Rahvusvahelise arvepidamise muudatuste kohaselt kajastatakse alates 2003. aastast kinnisvarainvesteeringut materiaalsest põhivarast eraldiseisva kirjena ettevõtte bilansis varade poolel. Nii rahvusvahelise raamatupidamisstandardi (International Accounting Standards, IAS) IAS 40 kui ka Eesti raamatupidamistoimkonna juhendi kohaselt (RTJ 6) on kinnisvarainvesteering (vt tabel): maa või hoone, mida ettevõte hoiab renditulu teenimise, turuväärtuse tõusmise või mõlema eesmärgil ja mida ta ise ei kasuta oma majandustegevuses hoonestusõigus, mis vastab kinnisvarainvesteeringu mõistele. Hoonestusõiguse võib konkreetsetest tingimustest sõltuvalt klassifitseerida nii kasutus- kui ka kapitalirendiks (finantsaruandlusest lähtuvalt) objekt, mida ettevõte ise ei oma, vaid rendib endale kapitalirendi

tingimustel.

Kinnisvarainvesteering ettevõtte bilansis :

Kui ettevõte on otsustanud kajastada kinnisvarainvesteeringut bilansis õiglases väärtuses (s.o tavaliselt turuväärtuses), siis esitatakse kinnisvarainvesteeringu kirje (erinevalt materiaalsest põhivarast) bilansis ühe reana, see tähendab, et maa ja hoone väärtust ei eraldata.

Kinnisvarainvesteeringute kajastamine aastaaruandes

Õiglases väärtuses kajastamisel amortisatsiooni ei arvutata. Iga majandusaasta lõpus hinnatakse kinnisvarainvesteeringu õiglane väärtus ja selle muutus kajastatakse kas tuluna kui õiglane väärtus suureneb või kuluna kui õiglane väärtus väheneb.

Kanded:

Kinnisvarainvesteeringu arvelevõtmine

D Kinnisvarainvesteeringud

D Käibemaks

K Võlakohustus või muu võlgnevus, Muu võlgnevus, Lõpetamata ehitus, Ettemaks kinnisvarainvesteeringute eest

Kinnisvarainvesteeringu allahindlus

D Kulu

K Kinnisvarainvesteeringud

Kinnisvarainvesteeringu üleshindlus

D Kinnisvarainvesteeringud

K Tulu

Kinnisvarainvesteeringu müük

D Raha või nõue

K Kinnisvarainvesteeringud

D Kulu (kahjum) või Kreedit: Tulu (kasum)

Näide: Ettevõte soetab kinnisvaraobjekti, mille eest tasub müüjale 50000 eurot, notaritasuks 500 eurot ja tehingu vahendajale 1000 eurot. Ettevõte soovib seda objekti rendile anda.

Ettevõte võtab kinnisvaraobjekti arvele

D Kinnisvarainvesteering 51500.-

K Pank 51500.-

Edasisel kajastamisel lähtutakse õiglase väärtuse meetodist. Kinnisvarabüroo hinnangul on soetatud kinnisvara turuväärtus 105000.- Ettevõte kajastab kinnisvarainvesteeringut bilansipäeval õiglases väärtuses.

D Kinnisvarainvesteering 53500.-

K Muud äritulud (kasum kinnisvarainvesteeringute ümberhindlusest) 53500.-

Materiaalse põhivara arvestus

Materiaalse põhivara arvestust käsitleb RTJ 5. Materiaalne põhivara rühmitatakse järgmiselt:

- Maa

- Ehitised

- Masinad ja seadmed.

- Muu materiaalne põhivara

- Lõpetamata ehitised ja ettemaksed

Eeltoodud rühmitus on miinimum, sest see on nõutud majandusaasta aruande koosseisu kuuluvas bilansis. Ettevõttesiseselt võib rühmitus olla detailsem.

Materiaalne põhivara on materiaalne vara, mida ettevõte kasutab toodete tootmisel, teenuste osutamisel või halduseesmärkidel ja mida ta kavatseb kasutada pikema perioodi jooksul kui üks aasta ja mis on olulise maksumusega.

Materiaalne põhivara võetakse arvele soetusmaksumuses, mis koosneb:

- ostuhinnast (k.a tollimaks ja muud mittetagastatavad maksud);

- soetamisega otseselt seotud kulutustest, mis on vajalikud vara viimiseks tema tööseisundisse ja -asukohta, näiteks:

- varaobjekti projekteerimis- ja muud sarnased tasud;

- vara valmistamisega seoses töötajatele makstud palk ja palgamaksud;

- vara valmistamisega seoses kasutatud materjalid ja töövahendid (k.a valmistamisel kasutatud põhivara amortisatsioon);

- transpordikulud seoses vara viimisega tema tööasukohta;

- vara asukoha ettevalmistamise ja installeerimisega seotud kulutused;

- vara testimisega seotud kulutused (miinus testimise käigus toodetud toodete müügist saadud tulu);

- vara soetamisega otseselt seotud teenustasud (näiteks notaritasud, riigilõivud).

RTJ laenukulutusi põhivara soetusmaksumusse võtta ei luba.

Maksetähtaja arvessevõtmine soetusmaksumuse määramisel

- Juhul kui materiaalse põhivara objekti eest tasutakse tavapärasestmaksetähtajast pikemaajalise järelmaksuga, loetakse objekti soetusmaksumuseks makstava tasu nüüdisväärtust.;

- Vahet tasu nominaalväärtuse ja nüüdisväärtuse vahel kajastatakse intressikuluna järelmaksu perioodi jooksul.

Põhivarade soetusmaksumusse ei kapitaliseerita järgmisi kulutusi:

- uue ehitise avamiskulutused;

- uue toote või teenuse tutvustamise kulutused (s.h. reklaamikulud);

- kulutused äritegevuse arendamiseks uues asukohas või uuele kliendisegmendile (sh töötajate koolituskulud);

- haldus- ja muud üldkulud.

Materiaalne põhivara, mis koosneb mitmest erineva kasutusajaga komponendist võetakse arvele komponentide lõikes eraldi. Näiteks tuleb ostetud kinnistu puhul hoone arvele eraldi. Maa maksumuse määramisel võib kasutada maa maksustamishinda. Samuti võib maa ja ehitise maksumuse eristamiseks kasutada eksperthinnangut.

Parenduskulud kapitaliseeritakse põhivara soetusmaksumusse juhul, kui need vastavad vara definitsioonile (sh võtavad osa tulude tekkimisest tulevikus).

- Näiteks lisatakse põhivara maksumusele väljaminekud, mis oluliselt pikendavad põhivara kasutusiga, suurendavad tootmispotentsiaali, tõstavad toodangu kvaliteeti või vähendavad tootmiskulusid.

- Jooksvad remondi kulud kantakse kuludesse s.t. neid ei lülitata põhivara maksumusse.

- Kui parenduskulude käigus asendatakse mõni põhivara komponent, tuleb asendatud komponent kuludesse kanda sõltumata sellest, kas see on eraldi arvesse võetud või ei. Kui komponent ei ole eraldi arvel, määratakse mahakantav summa hinnanguliselt.

Näiteks kui hoonele pannakse uus katus, lisatakse uue katuse maksumus hoone soetusmaksumusele, kuid vana katus kantakse kuludesse.

Varuosad kajastatakse reeglina varudena ja kajastatakse kasumiaruandes kuluna nende kasutusele võtmise hetkel. Varuosad, mille eeldatav kasutusiga on rohkem kui üks aasta või mida saab kasutada ainult konkreetse põhivara objekti juures, käsitletakse samuti materiaalse põhivarana.

Edaspidi kajastatakse materiaalne põhivara korrigeeritud soetusmaksumuses (soetusmaksumus, millelt on maha arvutatud akumuleeritud amortisatsioon e kulum ja allahindlused).

Materiaalse põhivara amortisatsiooni e kulumi arvestamine on selle soetusmaksumuse järk-järguline kuludesse kandmine kasuliku eluea jooksul. Amortisatsioon e kulum väljendab vara kasutamist ja ei pruugi ühtida selle väärtuse langusega. Materiaalse põhivara amortisatsiooni arvutamiseks on mitmeid meetodeid. Nendest levinuim on lineaarne meetod (igal aastal kantakse kuludesse teatud protsent põhivara soetusmaksumusest), tegevusmahu meetodit (soetusmaksumuse kuludesse kandmine toimub sõidetud kilomeetrite, töötatud tundide või muu sarnase näitaja alusel), kahekordse alaneva jäägi meetod (arvestus soetusmaksumuselt). Materiaalse põhivara kulumi arvutamise meetod ja kord sätestatakse raamatupidamise sise-eeskirjadega.

Maa on piiramatu kasutusajaga põhivara. Maad ei amortiseerita. Maarajatised on maa peal või maa all asuvad rajatised (teed, parklad, tarad, vee- ja kanalisatsioonitorustikud jne.). Ehitisi käsitletakse raamatupidamises eraldi maast, millel nad asuvad (asjaõigusseaduses käsitletakse ehitisi koos maaga ühe kinnisvaraobjektina), sest ehitisi amortiseeritakse, maad aga mitte. Ei amortiseerita ka kunstiväärtusi ja museaale.

Materiaalse põhivara kulumi arvutamise lineaarne meetod:

- Materiaalse põhivara amortisatsiooninorm määratakse arvelevõtmisel lähtudes selle kasulikust elueast. Põhivara amortisatsiooninormi võib vajadusel muuta.

- Amortisatsioonisumma (kulumi) arvutamisel võetakse arvesse põhivara eeldatav lõppväärtus (eeldatav väärtus kasutusaja lõpus). Amortisatsiooni arvutatakse soetusmaksumuse ja lõppväärtuse vahelt. Kui lõppväärtus ei ole oluline, loetakse lõppväärtuseks 0 ja amortisatsiooni arvutatakse põhivara soetusmaksumuselt.

- Amortisatsiooni arvestuse kord määratakse kindlaks siseeeskirjadega. Tavaliselt hakatakse põhivaralt amortisatsiooni arvutama selle arvelevõtmise kuust, lõpetatakse mahakandmisele või müügile järgnevast kuust. Siseeeskirjadega võib ette näha ka teisiti. Amortisatsiooni arvestuse võib teha igakuiselt või kvartaalselt. Kui on tegemist väikese ettevõttega, kellel on vähe põhivara, võib seda teha ka kord aastas.

- Põhivara jääkmaksumus on soetusmaksumuse ja akumuleeritud (arvele võtmisest alates) arvutatud kulumi vahe.

Vara kasuliku eluea määramisel tuleb arvesse võtta järgmisi asjaolusid:

- vara eeldatav kasutamine, lähtuvalt vara oodatavast võimsusest või tootlikkusest;

- vara oodatav füüsiline kulumine;

- vara tehniline või moraalne iganemine, mis võib tuleneda näiteks muutustest ettevõtte

- tooteportfellis ja turunõudluses; ning

- juriidilised vm piirangud vara kasutamisele, näiteks varaga seotud rendilepingute lõppemise tähtajad.

Materiaalse põhivara amortiseerimine

Põhivara soetusmaksumuse mahaarvestamise (kuluna kajastamise) eesmärk on seotud põhivara soetamiseks tehtud väljaminekute vastavusse viimine nende kasutamisest saadava tuluga. Tulude ja kulude vastavuse arvestusprintsiibi nõude täitmiseks põhivara soetusmaksumus kapitaliseeritakse, st seda ei kanta kuluks ühe majandusaasta jooksul, vaid põhivara kasuliku eluea jooksul. Põhivara soetusmaksumuse kulukskandmine toimub selle amortiseerimise teel – põhivara soetusmaksumus jaotatakse tema kasulikule elueale, kusjuures selleks kasutatakse teatud matemaatilist meetodit.

Põhivara amortisatsiooniga seotud mõisted

Amortisatsioon on põhivara amortiseeritava osa kandmine kulusse tema kasuliku eluea jooksul.

Amortiseeritav osa on põhivara soetusmaksumus (miinus tema lõppväärtus). Lõppväärtus on summa, mida ettevõte loodab põhivara eest saada selle kasuliku eluea lõppedes miinus vara võõrandamisega seotud kulud. Kui lõppväärtus on ebaoluline, võib seda lugeda nulliks. Olulise lõppväärtusega varaobjektide puhul amortiseeritakse kasuliku eluea jooksul kuludesse ainult soetusmaksumuse ja lõppväärtuse vahelist amortiseeritavat osa.

Kasulik eluiga on periood, mille jooksul põhivaraobjekti ettevõtte poolt tõenäoliselt kasutatakse. Eeldatavat kasulikku eluiga mõõdetakse reeglina aastates, kuid selleks võib olla ka näiteks tooteühikute arv või läbisõidetud kilomeetrite hulk. Kasuliku eluea määramisel tuleb arvestada:

- varasemaid kogemusi sarnaste varaobjektidega;

- antud varaobjekti hetkeseisukorda;

- ettevõtte põhivara parenduspoliitikat;

- tehnoloogiliste muutuste kiirust;

- kohalikke tingimusi (nt ilmastik).

Akumuleeritud kulum on juba kuluks kantud põhivara amortiseeritav osa. Seejuures tuleb meeles pidada, et kulum ei tähendada kulumist, vaid kuluna kajastamist ning akumuleeritud kulum näitab, kui suures summas on amortisatsioonikulu arvestatud põhivara kasutuselevõtmisest alates.

Jääkmaksumus on põhivahendi soetusmaksumus, millest on maha arvatud akumuleeritud kulum.

Materiaalse põhivara kasulik eluiga on alati piiratud. Selle põhjuseks on varaobjekti nii moraalne vananemine kui ka füüsiline kulumine. Erandiks on piiramata kasutuseaga varaobjektid (nt maa, püsiva väärtusega kunstiteosed, muuseumieksponaadid ja raamatud), mida seetõttu ei amortiseerita.

Materiaalse põhivara amortiseerimise kord sätestatakse raamatupidamise sise-eeskirjas. Samuti sätestatakse varaobjektide amortiseerimise perioodid ja normid, lähtudes põhivara kasulikust elueast. Vähemoluliste ja/või standardsete varaobjektide puhul võib rakendada ühtseid amortisatsiooninorme.

Põhivara hakatakse amortiseerima tema kasutuselevõtmisest ning seda tehakse kuni amortiseeritava osa täieliku amortiseerumiseni või varaobjekti eemaldamiseni kasutusest. Kui täielikult amortiseerunud varaobjekt on veel kasutuses, kajastatakse teda bilansis seni, kuni varaobjekt on lõplikult kasutusest eemaldatud. Ajutiselt kasutusest eemaldatud varaobjekti amortiseerimist ei peatata. Kui varaobjekt eemaldatakse lõplikult kasutusest, lõpetatakse tema amortiseerimine ning sõltuvalt varaobjekti edasisest saatusest: see kas kantakse maha bilansist või hinnatakse alla tema netorealiseerimismaksumuseni ja klassifitseeritakse ümber varuks (juhul, kui varaobjekti kavatsetakse müüa).

Amortiseerimine peab väljendama vara kasutamist, mitte ilmtingimata tema väärtuse muutumist. Seega ei ole amortisatsioonimeetodi ja –määrade valikul eesmärgiks mitte vara jääkmaksumuse hoidmine võimalikult ligilähedane tema turuväärtusele, vaid vara kasutamise võimalikult õige peegeldus.

Materiaalse põhivara ühiku amortiseerimiseks on mitmeid erinevaid meetodid. Iga-aastaste mahaarvestiste absoluutsummade omavahelise suhte järgi jagunevad need

- muutumatuteks – lineaarne meetod

- vähenevateks – degressiivne meetod

- suurenevateks – progressivne

- korrapäratuteks – korrapäratu mahaarvestamise meetod

Materiaalse põhivara soetusmaksumuse mahaarvestamiseks kasutatakse mitmeid meetodeid, näiteks:

- Lineaarne meetod

- Tegevusmahul põhinev meetod

- Kahekordselt alaneva jäägi meetod

- Kasutusaastate järjenumbrite summa meetod

Kõigi nimetatud meetodite puhul on üksikutel perioodidel kuluks kantav summa erinev, kuid kuluks kantav kogusumma sama.

Lineaarsel meetodil arvestatakse amortisatsioonimäära soetusmaksumusest.

Lineaarse ehk ühtlase arvestusmeetodi rakendamisel kantakse põhivara soetusmaksumus kuluks proportsionaalselt kasutuseale (igal aastal kantakse kuluks võrdne osa netomaksumusest). Kasutusaastate jooksul akumuleeritud kulum suureneb ja põhivara jääkmaksumus väheneb. Pärast kasuliku tööea lõppu on jääkmaksumus võrdne lõpetamismaksumusega.

Näide: Soetati seade maksumusega 95 000 eurot. Lõpetamismaksumuseks määrati 5 000 eurot. Kasulik tööiga 4 aastat ja 10 000 tundi.

Kulumi arvestus lineaarsel meetodil

Netomaksumus = 95 000 – 5 000 = 90 000.-

Mahaarvestis aastas = 90 000/4 = 22 500.-

| Soetus maksumus | Arvestatud kulum | Akumuleeritud kulum | Jääk maksumus | |

| I aasta | 95 000 | 22 500 | 22 500 | 72 500 |

| II aasta | 95 000 | 22 500 | 45 000 | 50 000 |

| III aasta | 95 000 | 22 500 | 67 500 | 27 500 |

| IV aasta | 95 000 | 22 500 | 90 000 | 5 000 |

Tegevusmahul põhineva meetodi puhul on omavahel seotud netomaksumus ja tegevusmaht (valmistatud toodete kogus, töötunnid, läbitud kilomeetrid). Soetusmaksumuse kuluks kandmine toimub vastavalt põhivaraühiku tegelikule kasutamisele. Põhivara kasulik tööiga on määratud tegevusmahuga.

Mahaarvestusmäär leitakse planeeritud tegevusmahu ( toodetud tooted, töötunnid ) järgi, tegelik amoritsatsioonikulu leitakse tegelike töötundide, tegelikult toodetud toodete hulga jne. järgi.

Näide: Soetati seade maksumusega 95 000 eurot. Lõpetamismaksumuseks määrati 5 000 eurot. Kasulik tööiga 4 aastat ja 10 000 tundi.

Tööpinki kasutati järgmiselt

I aastal 4300 tundi

II aastal 2900 tundi

III aastal 1500 tundi

IV aastla 1300 tundi

Kulumi arvestus tegevusmahul põhineval meetodil

Netomaksumus = 95 000 – 5 000 = 90 000.-

Mahaarvestusmäär = 90 000/10000 = 9.-

Mahaarvestis I aastal = 9 x 4300 = 38 700.-

Mahaarvestis II aastal = 9 x 2900 = 26 100.-

Mahaarvestis III aastal = 9 x1500 = 13 500.-

Mahaarvestis IV aastal = 9 x1300 = 11 700.-

| Soetus maksumus | Arvestatud kulum | Akumuleeritud kulum | Jääk maksumus | |

| I aasta | 95 000 | 38 700 | 38 700 | 56 300 |

| II aasta | 95 000 | 26 100 | 64 800 | 30 200 |

| III aasta | 95 000 | 13 500 | 78 300 | 16 700 |

| IV aasta | 95 000 | 11 700 | 90 000 | 5 000 |

Kahekordselt alaneva jäägi meetod, mille puhul mahaarvestusmäära leidmiseks kasutatakse kahekordset lineaarset mahaarvestusmäära (200 %). Konstantse mahaarvestusmäära alusel leitakse kulum põhivara 1. kasutusaastal soetusmaksumusest, järgnevatel aastatel aga põhivara jääkmaksumusest eelmise majandusaasta lõpuks.

Näide: Soetati seade maksumusega 95 000 eurot. Lõpetamismaksumuseks määrati 5 000 eurot. Kasulik tööiga 4 aastat ja 10 000 tundi.

Kulumi arvestus kahekordselt alaneva jäägi meetodil

Mahaarvestusmäär 200%/4=50%

Kulum I kasutusaastal 95 000 x 0,5=47 500.-

Kulum II kasutusaastal leitakse jääkmaksumusest (95 000-47 500)x0,5=47 500×0,5 = 23 750.-

Kulum III kasutusaastal leitakse jääkmaksumusest II aasta lõpul (95 000-71 250)x0,5= 23 750 x 0,5 = 11 875.-

Kulumit viimasel IV kasutusaastal korrigeeritakse nii, et raamatupidamisse jääks põhivara lõpetamismaksumuseks 5000 (3 aasta kulum kokku 47 500+23 750+11 875=83 125). Kokku peab põhivara kuluma 4 aastaga 90 000 ehk siis IV aasta kulum on seega 6875.- (arvestuslik kulum meetodit kasutades 95 000 – 83 125 = 11 875 x 0,5 = 5938.-). IV aastal kanname kulusse kogu jääkmaksumuse lõpetamismaksumust (5000.-) arvestades.

| Soetus maksumus | Arvestatud kulum | Akumuleeritud kulum | Jääk maksumus | |

| I aasta | 95 000 | 47 500 | 47 500 | 47 500 |

| II aasta | 95 000 | 23 750 | 71 250 | 23 750 |

| III aasta | 95 000 | 11 875 | 83 125 | 11 875 |

| IV aasta | 95 000 | 6 875 | 90 000 | 5 000 |

Kasutusaastate järjenumbrite meetod

Antud meetod on aritmeetilis-degressivne meetod. Selle meetodi rakendamisel on omavahel seotud soetusmaksumus, lõpetamismaksumus ja kasulik tööiga. Amortisatsioonikulu suurus sõltub põhivaraühiku kasutusaastast ja kasutusaastate järjekorranumbrite summast.

Põhivara kasutusaastate järjenumbrite summa moodustab murru nimetaja, vähenev kasutusaastate järjekorranumbrite arv aga murru lugeja, mistõttu kujunevad ühtlaselt alanevad mahaarvestismäärad.

Näide: Soetati seade maksumusega 95 000 eurot. Lõpetamismaksumuseks määrati 5 000 eurot. Kasulik tööiga 4 aastat ja 10 000 tundi.

Kulumi arvestus kasutusaastate järjenumbrite meetodil

Netomaksumus = 95 000 – 5 000 = 90 000.-

Mahaarvestusmäärad ja summad aastate kaupa

I aasta määr 4/10 ja summa 90 000×4/10=36 000.-

II aasta määr 3/10 ja summa 90 000×3/10=27 000.-

III aasta määr 2/10 ja summa 90 000×2/10=18 000.-

IV aasta määr 1/10 ja summa 90 000×1/10=9 000.-

| Soetus maksumus | Arvestatud kulum | Akumuleeritud kulum | Jääk maksumus | |

| I aasta | 95 000 | 36 000 | 36 000 | 59 000 |

| II aasta | 95 000 | 27 000 | 63 000 | 32 000 |

| III aasta | 95 000 | 18 000 | 81 000 | 14 000 |

| IV aasta | 95 000 | 9 000 | 90 000 | 5 000 |

Võrdlustabel erinevatel meetoditel arvestatud kulum aastate lõikes:

| Soetus maksumus |

Lineaarne meetod |

Tegevusmahul põhinev meetod |

Kahekordselt alaneva jäägi meetod |

Kasutusaastate järjenumbrite meetod | |

| I aasta | 95 000 | 22 500 | 38 700 | 47 500 | 36 000 |

| II aasta | 95 000 | 22 500 | 26 100 | 23 750 | 27 000 |

| III aasta | 95 000 | 22 500 | 13 500 | 11 875 | 18 000 |

| IV aasta | 95 000 | 22 500 | 11 700 | 6 875 | 9 000 |

Lineaarsete meetodite kasutamise eeliseks on nende lihtsus ja arusaadavus. See metoodika domineerib arvestuspraktikas ja on levinud valdava enamuse põhivara objektide puhul.

Selle meetodi puuduseks on aga põhivara soetusmaksumuse meelevaldselt võrdne mahaarvestamine. Enamikku tootmisotstarbelisi põhivarasid kasutatakse tunduvalt efektiivsemalt siis, kui need on veel uued ja nende tootmispotensiaal suurem. Järelikult eeldab tulude ja kulude vastavuse printsiip eelkõige tootmisotstarbeliste põhivarade puhul nende soetusmaksumuse suhteliselt suuremat mahaarvestamist põhivara kasutamise algperioodil.

Lineaarse arvestuse puhul jäi mahaarvestis aja- või tegevusmahuühiku kohta konstantseks. Soetusmaksumuse degressiivse mahaarvestamise puhul mahaarvestised või -määrad aasta aastalt alanevad. Põhivara kulumi degressiivse ehk kiirendatud arvestamise puhul kantakse suurem osa põhivara soetusmaksumusest kulusse põhivara ekspluateerimise algperioodil, mil põhivara kasulikkus ja tootmisvõime on tunduvalt suurem kui kasutamise lõpuaastatel. Degressivsete meetodite puhul jaotatakse kulum põhivara kasutuseale alanevate summadena.

Praktikas eeldatakse üldjuhul mingit kindlat kulumimäära, mis määratakse põhivaraobjekti elueaga. Korrektne oleks välja mõelda iga erineva objekti eluiga ja iga aasta lõpus arvutada selle jääkväärtus spetsialisti silme läbi. Väikese ja keskmise suurusega organisatsiooni jaoks on see protsess ilmselgelt liialt keeruline, mistõttu ka seadusandlus seda ei nõua. Seetõttu tehakse märge organisatsiooni arvestuspõhimõtetesse, kus pannakse kirja, mis ulatuses mingit liiki põhivara amortiseeritakse.

Näide: Masinaid ja seadmeid amortiseeritakse 10% aastas lineaarse meetodi alusel, see tähendab, et masinate ja seadmete kasulik eluiga on 100 %, mis kantakse kuluks 10 aastaga;

100% : 10=10%

Arvuteid ja muid infotehnoloogiaseadmeid amortiseeritakse 40% aastas lineaarse meetodi alusel, kasulik eluiga 100% kantakse kuluks 2,5 aastaga;

100% : 2,5=40%

Mööblit ja muud inventari amortiseeritakse 20% aastas lineaarse meetodi alusel, kasulik eluiga 100% kantkase kuluks 5 aastaga;

100% : 5=20%

Amortisatsiooni arvestamisel koostatakse järgmine lausend:

D Kulu

K Akumuleeritud kulum

Kui põhivara soetatakse aasta keskel, arvestatakse amortisatsioonikulu arvestusperioodi lõpul proportsionaalselt põhivara tegelikule kasutusajale.

Kui põhivara soetatakse kuu keskel, siis enne 15. kuupäeva soetatud põhivaralt hakatakse amortisatsioonikulu arvestama kuu algusest, ning kuu 2. poolel soetatud põhivara hakatakse amortiseerima järgmise kuu algusest.

Näide põhivara liikumisest ja kannetest

Ettevõttel on aasta alguse seisuga arvel kaks materiaalse põhivara objekti:

- Veoauto, mille soetusmaksumus oli 30000 eurot ja akumuleeritud kulum aasta alguse seisuga 21000 eurot

- Sõiduauto, mille soetusmaksumus oli 20000 eurot ja akumuleeritud kulum aasta alguse seisuga 2000 eurot

Ettevõte kasutab põhivara kulumi arvestamisel lineaarset meetodit. Amortisatsiooninorm aastas 20%. Amortisatsiooni arvutamist alustatakse soetamise kuul ja lõpetatakse bilansist eemaldamise järgmisel kuul. Põhivara kulumit kajastatakse raamatupidamises aasta lõpus.

Arvestamiseks kasutatakse kontosid:

- Transpordivahendid

- Transpordivahendite akumuleeritud kulum

Kontode lõppsaldod on järgmised:

| Konto | D | K |

| Transpordivahendid | 50000.- | |

| Transpordivahendite akumuleeritud kulum | 23000.- |

Aruandeperioodil toimusid materiaalse põhivaraga järgmised tehingud:

- Märtsis soetati teine sõiduauto. Ostuhind oli 24900 eurot ja registreerimise kulu 100 eurot. Lõppväärtuseks hinnati 4000 eurot.

Põhivara võetakse arvele (soetusmaksumus koosneb ostuhinnast ja soetamisega seotud kuludest).

Koostame lausendi:

D Transpordivahendid 25000.-

K Muud võlad 25000.-

Kuna võlg põhivara eest erineb tavalisest võlgnevusest tarnijatele kaupade ja teenuste eest, on soovitav kajastada see eraldi kontol ja bilansis muude võlgade kirjel.

- Juunis selgus, et veoauto on amortiseerunud ja kasutuskõlbmatu. Koostati akt ja veoauto kanti maha.

Põhivara mahakandmisel eemaldatakse bilansikontodelt kõik selle põhivaraga seotud summad.

Mahakantud veoauto soetusmaksumus 30000 eurot kajastatus konto „Transpordivahendid“ deebetsaldos ja akumuleeritud kulum aasta alguse seisuga 21000 eurot konto „Transpordivahendite akumuleeritud kulum“ kreeditsaldos.

Auto kasutamine on lõpetatud ning kajastame soetusmaksumuse amortiseerimata osa 9000 eurot kulukontol „Põhivara kulum“ seetõttu, et põhivara kasutamine lõpetati enne eeldatava kasutusaja lõppu. Põhivara kasutamise lõpetamisel kajastatakse kogu amortiseerimata summa põhivara kulumina (tegu kasutusaja hinnangu ebatäpsusega). Veoauto tavapärasel kasutamisel oleks auto lõplikult amortiseerunud järgmisel aastal.

Koostame lausendi põhivara mahakandmiseks:

D Transpordivahendite akumuleeritud kulum 21000.-

D Põhivara kulum 9000.-

K Transpordivahendid 30000.-

- Septembris müüdi aasta alguses arvel olev vana sõiduauto. Müügihind 19000 eurot.

Ka müügi puhul eemaldatakse müüdud põhivara soetusmaksumus aktivakontolt ning selle arvutatud kulum akumuleeritud kulumi kontolt. Arvestada tuleb, et müüdud auto on aruandeaastal üheksa kuud (jaanuar-september) ettevõtluses kasutatud, kuid selle perioodi kulum on kajastamata (kui auto poleks müüdud, oleks kogu aasta amortisatsioon kajastatud aasta lõpus). Kajastamata kulum tuleks sel juhul näidata koos müügiga.

Müügi tulemuse kajastamiseks avame ajutise konto „Põhivara müügi tulem“, mille kreeditis kajastame müügist saadava tulu ning deebetisse müügiga seotud kulu ja müüdud põhivara soetusmaksumuse amortiseerimata osa.

Esmalt arvutame sõiduauto üheksa kuu amortisatsiooni:

20000 x 20%/ 12 x 9 = 3000 eurot

Koostame lausendid:

D Muud nõuded 19000.-

K Põhivara müügi tulem 19000.-

D Transpordivahendite akumuleeritud kulum 2000.-

D Põhivara kulum 3000.-

D Põhivara müügi tulem 15000.-

K Transpordivahendid 20000.-

- Aasta lõpus arvutati ainsa allesjäänud põhivara, märtsis soetatud sõiduauto kulum.

Autot kasutati kümme kuud (märts-detsember). Tähelepanu! Auto lõppväärtuseks määrati 4000 eurot.

Arvutame kümne kuu amortisatsiooni:

(25000-4000) x 20%/ 12 x 10 = 3500 eurot

Koostame lausendi:

D Põhivara kulum 3500.-

K Transpordivahendite akumuleeritud kulum 3500.-

Materiaalse põhivaraga seotud kontod aasta lõpu seisuga on järgmised:

| Aktivakonto | |

| D Transpordivahendid K | |

| As 50000.- | |

| 1.25000.- | 2. 30000.-

3. 20000.- |

| Ls 25000.- | |

| Kontraaktivakonto | |

| D Transpordivahendite K

akumuleeritud kulum |

|

| As 23000.- | |

| 2. 21000.-

3. 2000.- |

4. 3500.-

|

| Ls 3500.- | |

- Bilansikirjel „Materiaalne põhivara“ näidatakse kontode „Transpordivahendid“ ja „Transpordivahendite akumuleeritud kulum“ saldode vahe 25000 – 3500= 21500 eurot

| Kulukonto | |

| D Põhivara kulum K | |

| As 0 | |

| 2. 9000.-

3. 3000.- 4. 3500.- |

2. 30000.-

3. 20000.- |

| Ls 15500.- | |

| Tulukonto | |

| D Põhivara müügi tulem K | |

| As 0 | |

| 3. 15000.-

|

3. 19000.-

|

| Ls 4000.- | |

- Konto „Põhivara kulum“ lõppsaldo kajastatakse kasumiaruandes kirjel „Põhivara kulum ja väärtuse langus“

- Konto „Põhivara müügi tulem“ (põhivara müügist saadud kasum) kajastatakse kasumiaruandes kirjel „Muu äritulu“

Materiaalse põhivara remont, parendused ja hooldus

Kasutamise käigus materiaalne põhivara kulub ja seepärast vajab remonti. Materiaalse põhivara remondi võib jagada kaheks liigiks – parendused (kapitaalremont) ja jooksev remont või hooldus.

Parendustega seotud kulutused lisatakse materiaalse põhivara soetusmaksumusele ainult juhul, kui need vastavad materiaalse põhivara mõistele ja vara bilansis kajastamise kriteeriumitele (sh. tõenäoline osalemine tulevikus majandusliku kasu tekitamisel).

Kui kulutused ainult taastavad esialgset tootlustaset, siis on need perioodikulud ja kajastatakse kasumiaruandes kuludena. Samuti kajastatakse jooksva hoolduse ja remondiga kaasnevad kulutused perioodikuludes.

Juhul, kui materiaalse põhivara objektil vahetatakse välja mõni komponent, lisatakse uue komponendi soetusmaksumus objekti soetusmaksumusele juhul, kui see vastab materiaalse põhivara mõistele ja vara bilansis kajastamise kriteeriumitele. Asendatav komponent kantakse bilansist maha isegi juhul, kui see ei olnud eelnevalt eraldi komponendina arvel. Juhul kui asendatava komponendi algne soetusmaksumus (ja sellest tulenevalt tänane bilansiline jääkmaksumus) ei ole teada, võib seda hinnata, lähtudes antud komponendi tänasest soetusmaksumusest, arvestades maha hinnangulise kulumi.

Ettevõtte materiaalse põhivara bilansilises maksumuses ei kajastata põhivaraobjekti igapäevase hooldusega seotud kulusid, mida kajastatakse tekkepõhise kuluna. Igapäevase hooldusega seotud kulud hõlmavad peamiselt kulusid tööjõule, varuosadele ja remondile.

Lõpetamata ehituse kulude arvestus

Kontodel Lõpetamata ehitus ja Ettemaksed materiaalse põhivara eest näidatakse oma tarbeks valmistatavatele põhivaraobjektidele tegelikult tehtud väljaminekud.

Ettemakseid ehitusfirmadele näidatakse kirjel Ettemaksed materiaalse põhivara eest.

Ehitamiseks on kaks võimalust – ehitamine oma jõududega või tellimine ehitusfirmalt.

Ehitamisel oma jõududega võetakse ehitus arvele selle tegelikes valmistamise kuludes, mis moodustavadki ehituse soetusmaksumuse. Arvele võtmiseks koostatakse vastavasisuline akt.

Ettevõtte üldkulusid ei lülitata soetusmaksumusse. Ehituse soetusmaksumusse arvatavate kaupade ja teenuste soetamisel makstud käibemaks kuulub mahaarvamisele tingimusel, kui ehitist ei võõrandata viia kalendriaasta jooksul. Kui ehitis siiski võõrandatakse, teostab ettevõte selle ehitise soetusmaksumusse arvatud kaupade ja teenuste soetamisel makstud ja enda maksustatavalt käibelt mahaarvatud käibemaksu ümberarvestuse.

Kui kapitaalremonti teostatakse pikema perioodi jooksul, siis kogutakse kulud samuti kontodel Lõpetamata ehitus ja/või Ettemaksed materiaalse põhivara.

Näide: Tootmisliinile ostetakse uus seade maksumusega 15 000 eurot, mille abil on võimalik tootmisvõimsust suurendada. Lisaks on tellitud seadme paigaldus teenustööna maksumusega 5 000 eurot.

Teeme kanded:

Seadme ost

D Ettemaksed materiaalse põhivara eest 15 000.-

K Võlad tarnijatele 15 000.-

Tellitud seadme paigaldus

D Ettemaksed põhivara eest 5 000.-

K Võlad tarnijatele 5 000.-

Kui töö on lõpetatud ja koostatud üleandmis-vastuvõtmis akt, siis võetakse paigaldatud seade arvele põhivaras tootmisliini komponendina.

D Masinad-seadmed 20 000.-

K Ettemaksed põhivara eest 20 000.-

Materiaalse põhivara suuri objekte hoonete ja rajatiste grupis ning masinate ja seadmete grupis võetakse arvele komponentidena, kui põhivara erinevad komponendid on erineva kasutuseaga.

Materiaalse põhivara objekti kaardi koostamine programmiga Merit Aktiva on vaadatav aadressilt: www.youtube.com/Merit Aktiva/Põhivara arvestus

Immateriaalne põhivara

Immateriaalse põhivara arvestust reguleerib RTJ 5.

Immateriaalne põhivara on immateriaalne vara, mida ettevõte kavatseb kasutada pikema perioodi jooksul kui üks aasta.

Immateriaalset varaobjekti kajastatakse bilansis ainult juhul, kui:

- objekt on ettevõtte poolt kontrollitav;

- on tõenäoline, et ettevõte saab objekti kasutamisest tulevikus majanduslikku kasu;

- objekti soetusmaksumus on usaldusväärselt hinnatav;

- vara ei tulene ettevõttesiseselt tehtud kulutustest uurimis- või arendustegevusele.

Immateriaalse põhivara hulka kuuluvad:

- Firmaväärtus – firmade netovara ostmisel või ühinemisel omandatud ostuhinna ja omandatud varade väärtuse vahe;

- Ostetud kontsessioonid, frantsiisid, patendid, litsentsid, kaubamärgid jne;

- Ettemaksed immateriaalse põhivara eest.

Immateriaalne põhivara võetakse algselt arvele tema soetusmaksumuses, mis koosneb ostuhinnast ja soetamisega otseselt seotud kulutustest.

Edaspidi kajastatakse immateriaalne põhivara soetusmaksumuses (soetusmaksumus, millest on maha arvatud akumuleeritud kulum ja allahindlused) (vt ka punkt 6.2.3).

Näide: Firmaväärtus on positiivne vahe omandatud osaluse soetusmaksumuse ja omandatud netovara õiglase väärtuse vahel. Firmaväärtust kajastatakse omandamise kuupäeval soetusmaksumuses immateriaalse varana.

Firma B ostis firma A netovara, makstes selle eest pangakontolt 1200000 eurot. Ostulepingu kohaselt omandab firma B firma A aktivad ja kohustused. Lisaks maksti juristidele ostulepingu vormistamise eest 20000 eurot, mis lisanduvad ostuhinnale.

Firma A bilanss ostumomendil on järgmine:

| AKTIVA | PASSIVA | ||

| Nõuded ostjatele | 500000 | Võlg hankijatele | 400000 |

| Kaubavarud | 400000 | Pikaajaline pangalaen | 200000 |

| Põhivara (jääkmaksumus) | 600000 | Aktsiakapital | 800000 |

| Kasum | 100000 | ||

| KOKKU AKTIVA | 1500000 | KOKKU PASSIVA | 1500000 |

Ostetud puhasvara õiglase väärtuse summa on 900000 eurot (saadakse vara kogumaksumus – ülevõetud kohustused), meie näites 1500000 – 600000= 900000 eurot. Firmaväärtus on 320000 eurot (saadakse soetusmaksumus – puhasvara õiglase väärtuse summa), meie näites 1220000 – 900000) st soetuskulud (ostukulud + lepingukulud)– netoaktivate õiglane väärtus.

Kanne:

D Firmaväärtus 320000.-

K Investeeringud teiste ettevõtete omandamiseks 320000.-

RTJ kohaselt:

Kõikidel immateriaalsetel varadel eeldatakse olevat piiratud kasulik eluiga.

- Juhul, kui immateriaalne vara on tekkinud lepingulistest vm. õigustest, ei ole vara kasulik eluiga pikem kui nende lepinguliste õiguste kehtivusperiood, kuid võib olla sellest lühem kui ettevõte planeerib vara kasutada lühema perioodi jooksul.

- Kui lepingulisi õigusi saab pikendada, võib immateriaalse vara kasulik eluiga hõlmata ka pikendatavat perioodi, eeldusel, et pikendamiseks ei ole vaja teha märkimisväärseid kulutusi.

- Kui ettevõttel ei ole võimalik usaldusväärselt hinnata immateriaalse vara kasulikku eluiga, eeldatakse, et kasulik eluiga on kuni 10 aastat

Näiteid immateriaalse põhivara soetusmaksumusse arvatavatest väljaminekutest (RTJ 5)

| Vana RTJ | Uus RTJ |

| Näide:

Ettevõte arendab välja uue veebilehe, et hakata selle kaudu oma tooteid müüma. Peale klientidele mõeldud välise veebilehe luuakse veel teine veebileht firmasiseseks kasutamiseks (intranet), et selle abil kiirendada saabunud taotluste läbivaatamist ning hoida kokku firma kulusid. Milliseid alljärgnevatest kulutustest tohib kapitaliseerida immateriaalse põhivarana (kui nad vastavad immateriaalse vara kriteeriumitele) ja millised tuleb kanda kulusse: 1. Turu-analüüs, projekti äriplaani ja eelarve väljatöötamine 2. Klientidele mõeldud veebilehe struktuuri, disaini ja tehniliste lahenduste väljatöötamine 3. Firmasiseselt kasutatava veebilehe struktuuri, disaini ja tehniliste lahenduste väljatöötamine 4. Uute veebilehtede registreerimisega seotud kulud 5. Veebilehtedele riputatava materjali väljatöötamise kulud 6. Veebilehtede opereerimiskulud (sh materjalide jooksev uuendamine) 7. Kulud, mis on seotud uue veebilehe reklaamiga teistel interneti lehekülgedel 8. Töötajate koolituskulud, mida tehakse uute veebilehtede kasutamise õpetamiseks Vastus: · Arenguväljaminekutena tohib kapitaliseerida kulutusi 2.–4. · Ülejäänud kulutused kajastatakse kuluna nende tekkimise hetkel. |

Näide:

Ettevõte teeb aasta jooksul erinevaid äri edendamisele suunatud tegevusi. Milliseid alljärgnevatest kulutustest tohib kapitaliseerida immateriaalse põhivarana ja millised tuleb kajastada kuluna:

1. Turuanalüüs, uute võimalike müügikanalite ja toodete uuring, projekti äriplaani ja eelarve väljatöötamine 2. Uue müügitarkvara, mis võimaldab automatiseerida saabunud ostutaotluste läbivaatamist, üldise tehnilise lahenduse väljatöötamine 3. Müügitarkvara täiendav muutmine, viimaks programmi kooskõlla erinevate osakondade spetsiifiliste vajadustega 4. Müügitarkvarasse hetkel müüdavate toodete andmete ja kehtivate hindade sisseviimiseks tehtud kulud 5. Müügitarkvara opereerimiskulud (sh materjalide jooksev uuendamine) 6. Töötajate koolituskulud, mida tehakse uute veebilehtede kasutamise õpetamiseks 7. Tarkvara arendamise jooksul tekkinud laenukasutuse kulutused 8. Uue toote retsepti väljatöötamine (toodet kavatsetakse müüa järgmise 3 aasta jooksul) Vastus: · Kulutus 1. on uurimistegevusega seotud väljaminek, mis tuleb kajastada perioodikuluna. · Kulutused 2.–3. tehakse iseseisva uue varaobjekti (tarkvara) loomiseks, mistõttu need kapitaliseeritakse varana · Kulutused 4.-7. ei vasta immateriaalse varana kajastamise kriteeriumitele ja kajastatakse perioodikuluna. · Kulutus 8. on arendusväljaminek, mille kajastamine sõltub ettevõtte poolt valitud arvestuspõhimõttest – seda võib kajastada kas perioodikuluna või kapitaliseerida varana |

Materiaalse ja immateriaalse põhivara kajastamine raamatupidamise aastaaruandes

Põhivara kajastamiseks avatakse raamatupidamises aktivakontod.

Materiaalse põhivara akumuleeritud kulumit kajastatakse kontraaktivakontol. Akumuleeritud kulum tähendab antud materiaalse põhivara objektilt tema soetamisest alates arvutatud (kogunenud) kulumit. Kontod on soovitav avada iga põhivararühma kohta.

Näiteks:

- Maa

- Ehitised

- Transpordivahendid

- Seadmed

- Inventar

- IT vahendid

Lisaks alalistele kontodele tuleb avada ajutine kulukonto aruandeperioodi põhivara kulumi kajastamiseks. Kui materiaalse põhivara objekt müüakse, tuleb kasutusele võtta ajutine konto müügitulemuse kajastamiseks.

Põhivara müügi tulem kajastatakse kasumiaruande muu äritulu või muu ärikulu kirjel netosummas st müügist saadud summa ja müügi hetkeks amortiseerimata väärtuse vahena.

Aastaaruande koostamiseks tuleb materiaalne ja immateriaalne põhivara inventeerida. Lisaks füüsilise olemasolu kindlakstegemisele tuleb inventuuri käigus kriitiliselt hinnata ka materiaalse põhivara väärtust.

Aastaaruandes kajastatakse materiaalne ja immateriaalne põhivara vastavalt sellele, kumb on madalam:

- soetusmaksumuses, millest on maha arvatud akumuleeritud kulum

või

- kaetavas väärtuses (seda juhul kui on tekkinud kahtlus, et põhivara väärtus on langenud madalamale bilansiliselt jääkväärtusest)

Materiaalse ja immateriaalse põhivara üleshindlus ei ole lubatud. Kui väärtus on taastunud, on lubatud ainult allahindluse tühistamine väärtuseni, mis oleks olnud materiaalse või immateriaalse põhivara objektil olnud ilma allahindluseta arvestades tavapärast kulumist.

Bilansiline jääkmaksumus on netosumma, milles vara on bilansis kajastatud (võttes arvesse akumuleeritud kulumit ja võimalikke allahindlusi).

Kaetav väärtus on vara õiglane väärtus (miinus müügikulutused) või kasutusväärtus vastavalt sellele, kumb on suurem.

Müügikulutused on vara või raha genereeriva üksuse müügiga kaasnevad vältimatud kulutused.

Kaetava väärtuse leidmise metoodika on antud RTJ 5.

Allahindlussummad kajastatakse kuluna perioodi kasumiaruandes.

Müügiootel põhivara eraldi ei näidata. Kui põhivara on plaanis müüa, kajastatakse see põhivara rühmas.

Põhivara kanded:

Põhivara arvelevõtmine

D Põhivara

D Käibemaks

K Võlakohustus või muu võlgnevus, Lõpetamata ehitus, Paigaldamata seadmed, Ettemaks põhivara eest

Põhivara kulumi arvestus

D Põhivara kulum (kulukonto)

K Akumuleeritud põhivara kulum (kontraaktiva konto)

Põhivara mahakandmine

D Akumuleeritud põhivara kulum (kontraaktiva konto)

D Muud ärikulud (jääkmaksumus)

K Põhivara

Põhivara müük – müügitulu kajastamine

D Mitmesugused nõuded

K Põhivara müügi tulem (müügihind)

K Käibemaks (kui on kohustus maksta käibemaksu)

Müüdud põhivara arveltmahavõtmine

D Akumuleeritud põhivara kulum (kontraaktiva konto)

D Põhivara müügi tulem (jääkmaksumus)

K Põhivara (soetusmaksumus)

Loe edasi: https://rpteenus.ee/kohustuste-ja-omakapitali-arvestus-raamatupidamises/