Kinnisvarasse investeerimine, Hispaaniasse investeerimine, investeerimisest üldiselt, investeerimiskonto

Kinnisvarasse investeerimine võib olla atraktiivne mitmel põhjusel:

- Stabiilsus ja pikaajaline kasv: Kinnisvaraturg on tuntud oma suhtelise stabiilsuse ja pikaajalise väärtuse kasvu poolest ehk elukallidusega toimub väärtuse kasv igaljuhul. Kuigi turul võivad esineda lühiajalised kõikumised, on kinnisvarainvesteeringud tavaliselt pikaajalise perspektiiviga ning kasvatavad ajas oma väärtust.

- Passiivne tuluallikas: Kinnisvarainvesteeringud võivad pakkuda passiivset tuluallikat, eriti kui rendite kinnisvara välja. Üüritulu võib olla stabiilne ja regulaarne sissetulekuallikas, mis aitab katta investeeringu kulud ja teenida lisatulu.

- Vara diversifikatsioon: Kinnisvarasse investeerimine võimaldab hajutada investeerimisportfelli ja vähendada riski. Kui üks investeeringuvaldkond (näiteks aktsiad või võlakirjad) langevad, võib kinnisvarainvesteeringute portfell aidata tasakaalustada ja vähendada üldist riski.

- Hindade tõus ja kapitali kasv: Kui turud on tõusuteel või kui piirkonnas on kinnisvarahinnad tõusuteel, võib kinnisvarainvesteering kaasa tuua kapitali kasvu. Hilisemas müügis võib vara väärtus olla suurem kui ostuhetkel, võimaldades investoril teenida head marginaali tehingult.

- Maksusoodustused: Mõnes jurisdiktsioonis võivad kinnisvarainvesteeringud kaasa tuua maksusoodustusi ja -hüvesid, nagu näiteks maksuvabastused renditulu osas, intressimaksete mahaarvamised, amortisatsiooni kulude arvestamine jne. Eestis on eraisikutel võimalusel realiseerida elamiseks mõeldud kinnisvara iga kahe aasta tagant tulumaksu vabalt. Eestis ei pea ettevõte tasuma tulumaksu majandusaastalt kui on teeninud kasumi, saab seda ajatada ehk raha välja võtmisel ettevõttest tuleb tasuda maksud.

- Inflatsioonikaitse: Kinnisvarainvesteeringud võivad pakkuda ka inflatsioonikaitset, kuna kinnisvara väärtus võib tõusta koos üldise hinnatasemega. See võib aidata säilitada vara ostujõudu ja tagada investori raha väärtuse säilimise ajas.

Siiski tuleb meeles pidada, et kinnisvarasse investeerimine võib kaasa tuua ka riske ja väljakutseid, nagu vara hooldus- ja remondikulud, üürilepingute täitmise probleemid, turu kõikumised jne. Seetõttu on oluline teha põhjalik uurimistöö, analüüsida riske ja hinnata investeerimisotsuste mõju enne kinnisvarasse investeerimist.

Tutvu ka kinnisvarainvesteeringute tehingute maksustamisega: https://www.emta.ee/ariklient/e-teenused-koolitused/koolitused/kaibemaksukoolitused

Käesolevalt on populaarne trend investeerimine Hispaania kinnisvarasse. See võib olla atraktiivne mitmel põhjusel, isegi kui investori teadmised ja kogemused selles äris või riigis pole veel väga põhjalikud:

- Turismi ja puhkemajanduse potentsiaal: Tenerife on tuntud turismisihtkoht, mis meelitab aastaringselt turiste. Investeerimine kinnisvarasse selles piirkonnas võib pakkuda võimalusi lühiajaliseks üürituluks turistidele või puhkemajutuse pakkumiseks, mis võib olla tulus äri.

- Pikaajaline kasvupotentsiaal: Tenerife ja Hispaania kinnisvaraturg on ajalooliselt näidanud pikaajalist kasvu. Kuigi turul võivad esineda kõikumisi, võib pikaajaline perspektiiv näidata väärtuse kasvu, eriti piirkonnas, kus turism ja kinnisvara on tihedalt seotud.

- Vara mitmekesistamine: Investeerides Tenerife kinnisvarasse, saab investor hajutada oma investeerimisportfelli ja vähendada riski, mis on seotud ainult ühe piirkonna või turusegmendiga.

- Maksusoodustused: Hispaanias ja Tenerifel võib olla erinevaid maksusoodustusi ja -hüvesid kinnisvarainvesteeringutele, mis võivad olla atraktiivsed välisinvestoritele. Näiteks võib olla maksuvabastusi renditulu osas või teatud kulude mahaarvamisi.

- Elustiil ja kultuuriline kogemus: Lisaks investeerimisele finantsilises mõttes võib Tenerife kinnisvara omamine pakkuda ka elustiilieelistusi ja kultuurilist rikkust. Näiteks võib olla võimalus kasutada kinnisvara puhkuseks või enda kasutamiseks ning nautida piirkonna ilusat loodust ja kultuuripärandit.

Siiski tuleb meeles pidada, et investeerimine välisriigi kinnisvarasse toob kaasa ka väljakutseid ja riske, nagu erinevad seadused, keelebarjäär, kultuurilised erinevused, vara haldamise raskused jne. Enne investeerimisotsuse langetamist Hispaania või Tenerife kinnisvarasse on oluline teha põhjalik uurimistöö, konsulteerida kohalike ekspertidega ning hinnata riskid ja eelised. ( Võta ühendust: info@rpteenus.ee. Me ei ole maaklerid, ega vahendajad, aga oleme teadlikud ja kursis Hispaania seadusandlusega mis puudutab kinnisvara soetamist, müümist, rentimist pika ja lühiajaliselt. Samuti omame suuremate kinnisvarabüroode, pankade ja juristide kontakte.)

Ei saa täpselt kirjeldada praeguseid ega tulevasi seadusi, mis puudutavad hispaania kinnisvara, korteri või maja lühiajalist renti ja pikaajalist renti. Seadused ja õigusnormid on dünaamilised ning võivad aja jooksul muutuda. Seetõttu on soovitatav pöörduda asjakohaste juriidiliste ekspertide poole, kes saavad anda täpset ja ajakohastatud teavet hispaania kinnisvara üüri- ja rentimisega seotud õigusaktide kohta.

Kui soovite investeerida Hispaania kinnisvarasse või rentida oma kinnisvara Hispaanias, on oluline pöörata tähelepanu järgmistele valdkondadele:

- Üüriõigus ja regulatsioonid: Hispaanias kehtivad seadused ja regulatsioonid, mis määravad kindlaks üürilepingute tingimused, üürileandja ja üürniku õigused ning kohustused. See hõlmab üüriperioodi, üürihinda, tagatisraha, üürniku vastutuse, üürilepingu lõpetamise tingimusi jne.

- Turundus ja broneerimine: Kui plaanite lühiajalist üüri (nt turismiobjektid), peate teadma turustamise ja broneerimise eeskirju. See hõlmab näiteks reklaamimist, broneerimistingimusi, tühistamisreegleid, maksetingimusi jne.

- Maksustamine: Kinnisvara rentimisega kaasnevad maksukohustused, sealhulgas tulumaks ja käibemaks. On oluline mõista, milliseid makse tuleb tasuda ja kuidas need maksed mõjutavad teie kinnisvarainvesteeringut.

- Kohalikud nõuded ja load: Mõnel juhul võib olla vajalik kohalike omavalitsuste load või lubadused, eriti kui tegemist on turismiüüri või muu spetsiifilise üüriga.

- Juriidiline nõustamine: Soovitame alati konsulteerida kohaliku juriidilise eksperdiga, kes on kursis Hispaania kinnisvaraseaduste ja -määrustega ning saab anda nõu vastavalt teie konkreetsetele vajadustele ja olukorrale.

Kokkuvõttes, enne Hispaania kinnisvarasse investeerimist või kinnisvara üürimist on oluline mõista kohalikke õigusakte, reegleid ja protseduure ning vajadusel saada professionaalset juriidilist nõustamist, et tagada seaduslike nõuete täitmine ja vältida võimalikke õiguslikke probleeme.

Kust alustada investeerimisega Hispaania kinnisvarasse, soovitusi, nõuandeid:

Hispaania kinnisvarasse investeerimisel on soovitatav alustada kohapeal olles, ning alustada võiks suurematest kinnisvarabüroodest, kus suheldakse inglise keeles. Selliseid büroosid leidub mitmeid, eriti arvestades Hispaania populaarsust brittide seas. Näiteks Tenerifele lendavad britid vaid 4.5 tunniga, samal ajal kui meie peame lisama mitu tundi ja tegema ümberistumisi, otse lendude vähesuse ja hinna tõttu.

Lühiajaline renditegevus

Lühiajaline renditegevus konkureerib puhkusepiirkondades asuvate hotellidega, seetõttu hotellid üritavad kontrollida lühiajalise rendi lubasid. Lubade taotlemine ei ole keeruline, kui kompleks lubab lühiajalist renti. Kuid enamasti ei ole lühiajaline rent lubatud nendes kompleksides, kus osa kortereid on ametlikult määratud apartamentodeks või hotellitüüpi rendiks. Seega siis, ametliku lühiajalise rendi puhul tuleb taotleda luba ning vastavad sildid paigaldatakse korteri ukse kohale. On olnud juhtumeid, kus mitteametliku lühiajalise rendi korral on hotellid teavitanud kontrollasutusi, kes tulevadki ukse taha kontrollima renditegevust. Seega on tuleviku perspektiivi-, investeeringu kasvu silmas pidades soovituslik valida kompleks kus ühistu lubab lühiajalist renditegevust, isegi kui pole plaani sellega tegeleda. See otsus ei sõltu ainult ühistust, vaid on seotud kompleksiga. Tavaliselt kompleksid, kus lühiajaline rent on lubatud, omavad ühistud ka ise rendipindu. Kui soovite kinnisvara kasutada vaid elamiseks või suve/talve-koduna ning renditegevus ei ole oluline, siis ei puuduta see aspekt teid ilmselt otseselt, aga kui siiski on soov antud kinnisvara realiseerida tulevikus on soovituslik, et antud kinnisvara omaks kõiki võimalusi on sihtgrupp kellele müüa oluliselt laiem ja tõenäoline hinnatõus kindlam.

Lühiajalise renditegevuse korral on soovituslik: 1) võtmete hoiukapi olemasolu ja 2) koristaja, kes jälgib üürikorteri seisukorda pärast rentnike lahkumist. Selleks võib korraldada tööintervjuusid ja proovitöid ning leida usaldusväärne personal, mis aitab vältida probleeme. Muid vahendajaid pole tavaliselt vaja kaasata.

Pikaajaline renditegevus

Pikajaline rent toob kaasa suurema seadusandlusega seotud kohustused ning Hispaanias on seadused selles osas muutumas ja karmistumas veelgi. Seega tuleks investeerimisel olla hetkel väga ettevaatlik. Varem kehtis reegel, et kui leping sõlmiti alla 6 kuu ja seda nimetati ajutiseks või puhkuse majutuse lepinguks, siis ei peetud seda pikaajaliseks rendiks. Kuid kui selliseid asjaolusid ei mainitud lepingus või kui leping ületas 6 kuu perioodi, võidi seda pidada pikaajaliseks rendiks, mis automaatselt pikenes 5 aastani. Üldiselt oli võimalik midagi ette võtta, kui rentnik jäi kolm kuud võlgu, kuid kui vahepeal tasuti osaliselt või midagi, siis ei olnud võimalik kohtusse pöörduda. Selliste olukordade tõttu on Hispaanias esinenud probleeme halbade üürnikega või omanikud on pidanud korteri pangale loovutama, kuna neist ei olnud võimalik lahti saada. Hispaania riik eeldab, et kellel on võimalusi, peaksid aitama neid, kel raskusi. Seetõttu on oluline olla teadlik nendest aspektidest ja võtta vajalikud ettevaatusabinõud.

Hea investeeringu puhul on olulised järgmised tegurid:

- asukoht,

- võimalus teha lühiajalist renditegevust,

- toimiv ühistu, mis haldab ja renoveerib kompleksi ning tagab puhtuse ja korra,

- madalad üldkulud, näiteks soojendusega basseini olemasolu võib suurendada elektrikulusid,

- On oluline arvestada ka piirkonna müra ja elutempo mõjuga kinnisvarale. Mõistlik asukoht võib olla mõnevõrra eemal rannast ja melust, kuid samas piisavalt lähedal rannale, teenustele nagu restoranid ja kaubanduskeskused.

- Boonusena: vaade merele/ookeanile või aiale ja korteri funktsionaalsus, eraldi toad, konditsioneer (ühistu peab loa andma paigaldada-müratase), jt. mugavused.

Kinnisvara soetamise ja müümisega seotud tehingud

Kinnisvara soetamise ja müümisega seotud tehingud toimuvad tavapäraselt notari juures. Hispaania notarid ei kasuta deposiitkontosid. Seetõttu sõlmitakse eelleping ehk broneerimisleping maaklerfirmaga. Sellega seoses on oluline usaldada maaklerfirmat, kuna loobumisel ei saa raha tagasi, eriti kui müüja on Hispaania kodanik kellel on õigus maaklerfirmalt ettemaks nõuda enda kontole. Maakleritasu tasub tavaliselt müüja ning see on umbes 5% tehingu hinnast. % on kõrge just seetõttu, et ettemaks ehk broneering käib läbi maakleri kui läbi kolmanda osapoole, ehk maaklerid on vajalikumad kui näiteks Eestis. Võimalik on tehingut panna juhtima jurist kes samuti soovib vahendustasu tehingu hinnast. Soovituslik on valida suurem ja professionaalsem maakleribüroo, kes ei vahenda teiste objekte ja jätta välja igasugused vahemehed mis muudavad tehingu keerulisemaks.

Laenu taotlemine

Laenu taotlemine pole keeruline. Eeldab NIE olemasolu (Hispaania isikukood), Hispaania pangakonto avamist ja kinnisvara, mida pank hindama asub. Pangad nõuavad ka elukindlustust. Naisterahvaste puhul võib abielu olla oluline tegur laenu saamisel. Oluline on esitada pangale vajalikud dokumendid, nagu eelmise aasta tuludeklaratsioon, töötõend ja vajadusel Eesti pangaväljavõte.

Juba ette rutates, kinnisvara müües on võimalik saada osa kindlustussummast tagasi, kuid tuleb olla valmis üllatuseks, et nt. 100 000 € suuruse kinnisvaraostu puhul laenuga võib Sabadell Pank nõuda elukindlustust 6000 € väärtuses, mida nad on nõus samuti laenuna vormistama, seega tehes tasuvusarvutusi tuleks arvestada laenumaksetesse ka elukindlustuse summa. Enamus Hispaania panku laenavad mitteresidendile 60-70% kinnisvara hindamisväärtusest, mis tihtilugu ületab müügihinna, kuid võib harva olla ka vastupidi.

Laenu saamiseks vajalik dokumentatsioon

On erinevaid maakleribüroosid, mõned suuremad ja professionaalsemad bürood võivad aidata laenu saamisel, omades kontakte pankades ja nõustades tingimustega, mis tagavad tehingu toimumise. Dokumendid mida pank nõuab on eelmise aasta isiklik tuludeklaratsioon (ehk kõige hilisem tuludeklaratsioon), töötõendit ja mõnikord ka pangaväljavõtet. Kontakti vahetamisel panga esindajaga jääte otsust ootama, kuid alati on võimalus pöörduda teise panga poole kui otsus ei rahulda ja on täiesti võimalik, et teine pank kiidab teie laenutaotluse heaks. Sabadell on mõistlik ja kaasaegne pank, kuid tuleb arvestada, et asjad võivad liikuda aeglaselt. Teised võimalikud pangad on Caixabank, Bankinter ja BBVA. Pankadega suhelda tihedamalt on mõistlik ka sel juhul kui te laenu ei taotle, soovituslik on saata oma kontaktisikule iga aasta Eesti tuludeklaratsioon, see aitab vältida ohtu, et konto külmutatakse kuna asume teatud maale liiga lähedal, näiteks Caixabank selliselt toimetas ja suur probleem kontod uuesti avada, aga kuna kogu maksete süsteem on ülesehitatud otsekorraldustele on suur probleem kuidas neid siis tasuda edaspidi. Muidugi saab avada teises pangas konto sel juhul, aga selleks on vajalik olla kohapeal, et kõik see ringi korraldada. Näiteks selleks, et maamaks ja prügivedu mis tasutakse linnavalitsustele uue kontoga siduda tuleb linnavalitsusse kohale minna. Ühistuga kommunaalide osas saan ehk ka maili teel kokkuleppida.

NIE taotlemine

Varem sai NIE: t taodelda ka Eestis, Hispaania saatkonnas, enam mitte Idablokis, vaid see tuleb kohapeal, politsei jaoskonnas vormistada ja selleks borneeritakse aeg kohalikus politsei jaokskonnas. Aegu ei ole palju, seega peaks pikemalt ette planeerima. Isikut tõendav dokument, samast dokumendist kaasas koopia ja tasuda riigilõiv. Järjekorra panek käib siit: https://icp.administracionelectronica.gob.es/icpplus/index.html ja https://sede.administracionespublicas.gob.es/pagina/index/directorio/icpplus

Kokkuvõttes on oluline teha põhjalik uurimistöö ning kaasata usaldusväärseid partnereid ja spetsialiste, et tagada edukas kinnisvarainvesteering Hispaanias.

Näide ostuprotsessist:

- Olete sobiva kinnisvaraobjekti leidnud, edastatakse müüjale pakkumine. Hinnas kompromissi saavutanud, valmistatakse ette eelleping, mis sisaldab ostutingimusi ja tähtaegu, loomulikult ka objekti hinda ning deposiidi suurust. Lepingus on märgitud ka tähtaeg, millal notariaalne ostu-müügileping hiljemalt sõlmitakse. Seejärel tuleb teha sissemakse, mis vastavalt lepingule on tavaliselt kuni 10% kinnisvara lõplikust hinnast. Kui ostja aga ikkagi otsustab ostust loobuda, siis kaotab ta lepingujärgse deposiidi. Kui müüja loobub pärast eellepingu allkirjastamist müügist, siis on ta kohustatud deposiidi tagastama.

- Tehingu eelduseks, nagu eespool mainitud: Hispaania ID-number ehk teisisõnu (N.I.E.) ja kohalikus pangas avatud konto.

- Järgmise sammuna lepitakse kokku ostu-müügilepingu notariaalselt sõlmimise aeg. Juhul, kui eellepingus ei ole kokku lepitud teisiti, on selleks tavaliselt kuni 60 tööpäeva alates eellepingu allkirjastamisest. Ostja peab olema kindel, et hiljemalt viis päeva enne notarisse minekut on tema Hispaania pangas avatud kontol kinnisvaratehingu sooritamiseks vajalik summa.

- Ostu-müügilepingu (Escritura) allakirjutamise päevaks on notar kontrollinud kinnisvara legitiimsust ning objekti ostuväärtusest ülejäänud 90% maksab ostja pangatšekiga lepingu notariaalsel sõlmimisel.

- Kindlasti on soovituslik juristiga koostöö, mitte usaldada maaklereid ega vahendajaid seoses ostuobjekti liituva dokumentatsiooniga, nt. kas kinnisvaral on võlgnevusi, maksmata kommunaalmakseid jne. Suhtlemine ühistuga, kas on lubatud lühiajaline rent jne.

- Tuleb arvestada, et kinnisvaraobjekti müügihinnale lisandub nii riigimaksude kui osutatud teenuste arvelt keskmiselt 8-10 %, kuid Hispaania pangast saadud laenu najal kinnisvara soetamise puhul on see % keskmiselt 12 ja sõltub pangast (laenuga kaasnevad kulud, teenustasud jne).

Maksud erinevad regiooniti, näide Tenerife põhjal:

-

Mitte uue elamupinna ostmisel tuleb tasuda:

– 6,5% ümberregistreerimise tasu

– registreerimistasu kinnisvararegistris

– notaritasud

– administreerimistasud

-

Uue elamupinna ostmisel otse arendajalt tuleb tasuda:

– 7% I.G.I.C. (ekvivalentne käibemaksule)

– 0,75% riigilõiv

– registreerimistasu kinnisvararegistris

– notaritasud

– administreerimistasud

-

Korteri ostmine pangalaenuga:

– 6,5% ümberregistreerimise tasu või ostes arendajalt I.G.I.C. + riigilõiv

– notaritasud laenulepingu ja kinnisvara ostu-müügilepingu vormistamise eest, (registreerimine kinnisvararegistris)

– laenu vormistamisega kaasnevad tasud

– administreerimistasud

Hispaania Lõuna rannikul ostuprotsess

- ostuprotsess

- maksud enne ja pärast ostu

- vajalikud administratiivsed toimingud

NB! Alljärgnev teave ei asenda professionaalset õigusnõustamist. Seadused ja maksumäärad võivad muutuda, seega tasub konsulteerida meie juristiga või maksuametiga, et saada uusimat teavet.

Ostuprotsess

Hispaanias kinnisvara ostes arvesta alati hinnale juurde 10% – 14% erinevateks maksudeks ja kulutusteks.

Laenu saad võtta nii Eestist kui ka Hispaaniast. Kui võtad laenu Eestist, siis tea, et tagatiseks ei saa olla Hispaaniasse ostetav kinnisvara.

Alati kasuta võimalust hinda alla tingida.

Siinjuures soovitan sul kindlasti kaasata juba protsessi alguses kohaliku juristi. Hispaanias on bürokraatia palju suurem kui Eestis.

Kui teed juristile volikirja, siis tema ajab sinu eest kõik dokumendid korda ning kontrollib, et kõik kinnisvaraga seonduv vastaks seadustele.

Kui müüja on nõus pakutud hinna ja tingimustega, siis tuleb tasuda deposiit ehk käsiraha, mis tagab, et sinu korter või maja võetakse turult maha.

Broneerimislepingus peab olema kirjas lõplik müügihind, kõik kokkulepitud tingimused, osamaksete suurus ja ajad ning lepingu ja tehingu teostamise info. Selle eest hoolitseb müüja.

Ettemaksu suurus sõltub kinnisvara hinnast, kas on uus või mitte ja muudest tingimustest. Tavaliselt algab see 6000 eurost ning see makstakse kinnisvara ettevõtte kontole. Täpsed juhised annab sulle kinnisvaramaakler.

NB! Kui sa oled käsiraha maksnud ja sa otsustad kinnisvara mitte osta, siis arvesta, et see raha jääb müüjale ja sina seda tagasi ei saa.

See on lihtne kokkulepe (Private purchase contract ehk Contrato privado de arras) ostja ja müüja vahel, milles müüja nõustub müüma kinnisvara ja ostja nõustub ostma kinnisvara kokkulepitud hinnaga.

Leping sisaldab kõiki asjakohaseid üksikasju nagu näiteks kinnisvara kirjeldus, ostuhind, makseviis ja ostu sooritamise kuupäev.

Selles etapis eeldatakse, et ostja teeb esimese osasissemakse müüja pangakontole, mis on tavaliselt 10% ostuhinnast, kuid see summa võib varieeruda.

Sellest lepingust leiad klausli, mis sätestab,

- et kui müüja otsustab müügist taganeda, saab ostja hüvitisena kahekordse ettemaksu.

- ja kui ostja otsustab taganeda ostust, siis tema kaotab ettemaksu summa.

Enne lepingu sõlmimist teostatakse juristi poolt nö hoolsuskontroll, kus siis viiakse läbi kinnisvara juriidiline ja tehniline kontroll.

Pärast eraõigusliku lepingu allkirjastamist tuleb notari juures vormistada avalik müügitehing (Escritura de compraventa).

Nii ostja kui ka müüja peavad isiklikult kohal olema või nad peavad olema esindatud notariaalselt tõestatud volikirja alusel.

Sellel päeval toimub ostuhinna jääksumma tasumine ning mõlemal osapoolel peavad olema kaasas dokumendid, mis tõendavad, et kõik nõutud maksud on tasutud.

Müügitehing sisaldab kõiki kokkulepitud tingimusi ja kinnisvara kirjeldust ning selle peab notar kinnitama. Peale seda väljastatakse ostajale võõrandamisakt.

Võõrandamisakt edastatakse Hispaania maksuametile ja kinnisvararegistrile.

Veelkord, soovitav on kaasata juba protsessi alguses kohalik jurist, kes aitab sinu õiguseid ja huvisid kaitsta.

Nagu eelpool mainitud, siis tuleb ümmarguselt arvestada ostuhinnale lisaks 10 % – 14% erinevateks tehinguga seotud kulude katteks. Samuti pead arvestama, et peale kinnisvara ostu tekib sellega seoses veel kohustusi.

Uusarenduse ostuga spetsiifiliselt on seotud peaaegu alati käibemaks (IVA, Impuesto sobre Valor Añadido) ja templimaks (AJD, Actos Jurídicos Documentados).

Käibemaksu ja templimaksu kohaldatakse elamute suhtes, mis ei ole kunagi varem asustatud ja ehituskruntide puhul.

KÄIBEMAKS on riiklik maks, mis ei varieeru sõltuvalt kinnisvara asukohast (v.a. Kanaari saared). Praegu on käibemaksu määr 10% uute elamute (villad, korterid jne) ostuhinnast ja 21% kruntide puhul.

Stamp Duty ehk templimaks on protsentuaalne osa ostuhinnast. Stamp Duty on Andaluusia piirkonnas 1,2 % ostuhinnast.

Kuna kinnisvara on kasutatud, siis nüüd kohaldatakse nö ülekandemaksu (ITP, Impuesto sobre Transmisiones), mis on piirkonniti erinev.

Andaluusia piirkonnas on see 7%. Seda maksu võib kutsuda ka vara võõrandamise maksuks, mille kogumise eest vastutavad Hispaanias autonoomsed piirkonnad ise.

Juristi tasu on tavaliselt 1% ostu hinnast ja sinna kuulub ka NIE dokumentide korda ajamine, abi pangakonto avamisel jne.

Seaduse kohaselt ei ole kohustuslik kasutada kinnisvara ostmisel juristi, kuid ma soovitan seda kindlasti teha.

Jurist ajab korda kõik teie dokumendid ja kontrollib et oleks olemas:

- korteriühistu tõend võlgnevuste puudumise kohta

- vee- ja elektriarvete viimased maksekviitungid

- IBI (Impuesto de Bienes Inmuebles) ehk aastase kinnisvaramaksu maksekviitung. Tavaliste korterite-majade puhul jääb antud iga-aastane kohalikule omavalitsusele makstav maks enamasti 100-500€ piiresse.

- kinnisvararegistri väljavõte objekti juriidilise seisu kohta (mis tõendab, et objektil ei ole hüpoteeki, areste või muid piiranguid)

- panga tõend müüja tühistatud hüpoteegi kohta, juhul kui müüja on ostnud laenu abil, selle rahaliselt tagastanud, kuid pole esitanud vastavat sertifikaati kinnisvararegistrile

Samuti aitab jurist sõlmida vee- ja elektrilepingud sinu nimele.

Soovitan anda advokaadile notari poolt kinnitatud volikiri, mis volitab teda ajama kõiki vajalike toiminguid teie eest. Sul on vähem muretsemist ja asjaajamist.

Eesti ettevõtetel on võimalik Hispaanias kinnisvara soetada. Selleks on nagu eraisikulgi vajalik taotleda kohalik maksunumber.

Maksunumbri saamiseks peab tõestama, et ettevõte on Eesti reeglite järgi asutatud ja olemas äriregistris. Kõik dokumendid peavad olema tõlgitud Hispaania keelde ja olema apostillitud. Täpsemate nõuete täitmisega aitab kohalik advokaat.

Tasud varieeruvad sõltuvalt ostuhinnast ja tehingu keerukusest. Notaribüroo kulud on vahemikus 600 – 1500 eurot. Kinnistu registreerimiste tasu võib jääda vahemikku 500 – 1000 eurot.

JÄRELTURUL OLEV KINNISVARA:

- 7% ITP (property transfer tax) Vara võõrandamise maks

- Notaritasu vahemikus 600€ – 1.500€ sõltuvalt ostusummast ja lisatud dokumentidest

- 1% advokaaditasu “hoolsuskontrolli” läbiviimise eest

- 500-1000 € registreerimine kinnistusraamatusse

NÄIDE KINNISVARA MÜÜGIST HISPAANIAS

Hispaanias asuv eraomandis olev kinnisvara ostuhinnaga 500 000 eurot.

- Ostuhind = 500 000 eurot

- võõrandamismaks 7% = 35 000 eurot

- õigusabikulud 1% (+ käibemaks 21%) = 6 051 eurot

- Notari- ja registreerimistasud 0,5% = 2 500 eurot

Kokku 543 551 eurot (muud kulud 43 551 eurot).

UUSARENDUSED:

- 1O% IVA (KÄIBEMAKS)

- Notaritasu vahemikus 600€ kuni 1.500€ sõltuvalt ostusummast ja lisatud dokumentidest

- Kinnistusraamatu kulud vahemikus 500€ kuni 1.000€

- 1% advokaaditasu nõuete kontrolli läbiviimise eest

- 1,2% nõ templimaks (maksud kõikide dokumentide registreerimiseks ainult uute arenduste puhul).

Kui valite oma kinnisvara ostmiseks hüpoteeklaenu Hispaania pangast, siis tuleb tasuda 0,5% kuni 1,5% teenustasu. Kinnisvara hindamine maksab umbes 400 €.

Kinnisvara ostuga seonduvad maksud pärast tehingut

Soovitan sul kindlasti enne tehingut ka need küsimused ja võimalused oma Hispaania kinnisvara nõustajalt üle küsida. Tuleb vähem üllatusi ja teed targemaid valikuid.

Kohalik kinnistumaks arvutatakse katastriüksuse väärtuse alusel Hispaania maksuameti poolt.

Soovitav on juba kinnisvara valikul ehk enne ostu teha kindlaks, mis on selle iga aastane nö maamaks.

Need maksud varieeruvad ning sõltuvad asukohast, maa ja ehitise suurusest ning piirkonnast.

Sinu kinnisvara nõustaja saab sind selle info osas kindlasti aidata.

Ühistumaks kohaldub neile korteritele või ridaelamutele, mis asuvad selle ühistu alal. Reeglina üksikmaja ostmisel ühistumaks puudub.

Ühistumaksu makstakse igakuiselt või kord kvartalis ja summa sõltub kogukonna kuludest (koristamine, remont, basseini või liftihooldus jne).

Jälle sinu kohalik kinnisvara agent saab sulle anda juba enne ostu teada, kui suur on igakuine ühistumaks.

Mitteresidendi tulumaksu makstakse Hispaanias, kui te ei ole Hispaania maksuresident ja seda kohaldatakse juhul kui omate Hispaanias kinnisvara.

Kuigi sa ei teeni tulu kinnisvara pealt, siis Hispaania maksuameti silmis saate kinnisvara omamisest siiski kasu. Mistõttu tuleb maksta veel iga aastast mitteresidendi tulumaksu.

Maksumäär on 1,1% – 2% kinnisvara katastrisse kantud väärtusest ning selle pealt tuleb siis tasuda tulumaksu, mis on EU kondanikele 19%. Samas katastris oleva kinnisvara väärtus on palju madalam kui turuväärtus. Sinu jurist oskab sulle seda täpselt öelda.

Maksu tuleb maksta perioodi eest, millal kinnisvara oli välja renditud.

Kohaldatava maksumäära aluseks on tulu, mida saad kinnisvara väljaüürimisest.

Erinevaid kulusid saab maha arvata, kui oled EU maksukohustuslane. Näiteks võid maha arvata kõik kinnisvara hoolduskulud ja haldamise kulud.

Kui sul ei ole Hispaanias mingit muud sissetulekut, siis EU residentidele on maksumäär 19% teenitud tulust.

Vajalikud administratiivsed toimingud

Sul on võimalik kinnisvara osta eraisikuna, Eesti ettevõttena või lood Hispaaniasse eraldi ettevõtte.

Mitte Hispaania residendid vajavad NIE-t ehk maksu identifitseerimise numbrit ning kohaliku pangakontot.

NIE võid lasta teha juba Eestis Hispaania saatkonnas, kus tuleb siis põhjuseks märkida majanduslik huvi või kinnisvara ostmine.

Kuid selle saab siin kohapeal teha sinu eest kohalik jurist, kes vajab selleks volikirja, mis on kohalikus notaris kinnitatud.

Kõige mõistlikum on seda teha kohe kinnisvara otsimise alguses, et vältida hilisemaid asjatuid viivitusi.

Tehingu teostamiseks on sul vaja Hispaania pangakontot.

Pank võib sinult nõuda kinnisvara ostmiseks kasutatavate vahendite päritolu tõendust.

Näiteks võidakse nõuda:

- Viimase 12 kuu panga väljavõtteid

- Viimase 6 kuu palgatõendit asutuses, kus töötate

- Viimast tuludeklaratsiooni

- Ettevõtte või asutuse kinnitust, et teie sissetulek tuleb just sealt

Mida varem saate pangas koos juristi või kinnisvara maakleriga käidud ja teada täpselt, milliseid dokumente teilt nõutakse, seda sujuvamalt kogu protsess liigub.

Nagu juba eelnevalt mainitud saab ka Eesti ettevõte soetada Hispaanias kinnisvara.

Selleks on nagu eraisikulgi vajalik taotleda kohalik maksunumber.

Maksunumbri saamiseks peab tõestama, et ettevõte on Eesti reeglite järgi asutatud ja olemas äriregistris.

Kohalikul juristil on selleks järgmiseid andmeid:

- ettevõtte nimi

- reg. number

- asutamise kuupäev

- haldur või direktorid

- aktsiakapital

- ettevõtte tegevusala

- aadress

- aktsionäride nimed ja nende osakaal (%).

Kõik dokumendid peavad olema tõlgitud hispaania keelde ja olema apostillitud. Täpsemate nõuete täitmisega aitab kohalik advokaat.

Sa lased siin luua kohaliku ettevõtte, mis on sinu Eesti tütarettevõte või eraldiseisev firma.

Kohaliku firma loomisel kasuta jälle juristi abi ja arvesta, et selle loomine läheb maksma ca 1500€. Sul peab kohapeal olema isik ehk firma manager, kelle eest tuleb iga kuu hakata maksma vähemalt sotsiaalmaksu ca 300 € kuus.

Täpsemat infot saab meie kohalikult juristilt.

Täpsustused

- Mitteresidendist eraisik saab kulusid maha arvata, kui ta on EU kodanik. Kui on väljaspool EU, siis ei saa kulusid maha arvata.

- Pikaajaline üürimine algab seaduse järgi 11 kuust.

Miks üldse investeerida Hispaania kinnisvarasse

Eestlaste jaoks pakub kinnisvara omamine soojas kliimas mitmeid eeliseid, mis teevad sellest atraktiivse investeeringu. Esiteks võimaldab soe kliima regulaarset päikesevitamiini laadimist, mis on oluline tervise ja heaolu seisukohalt. Lisaks saab kinnisvara kasutada investeeringuna, kuna see aitab leevendada elukallidust ning võib olla kasulik ka puhkamise eelarvele, ehkki tuleb arvestada ka püsikuludega, eriti kui kinnisvaras on soojendusega bassein.

Kinnisvara tootlus Tenerifel on märkimisväärne, mistõttu paljud valivad just selle piirkonna Hispaanias investeerimiseks. Tenerifel kestab turismihooaeg aastaringselt tänu stabiilsele kliimale, kus päikesepaistet ja meeldivaid temperatuure jagub igal aastaajal. Siin saab nautida ookeanis ujumist ka talvel ning kohalik elu on aktiivne ja mitmekesine.

Eestlaste jaoks on populaarne trend kolida talveks Tenerifele, eriti kuna online töö võimaldab paindlikku elustiili. Paljud pensionärid otsivad samuti rendipindu talveks, kui Tenerife pakub meeldivat kliimat ja mitmekesist tegevust.

Kinnisvara rendi osas on oluline teada, et pikajaline rendi hind on tavaliselt soodsam, kuid see piirab kinnisvara isiklikku kasutamist. Lühiajaline rent võimaldab aga paindlikkust ja võimalust kasutada platvorme nagu Airbnb ja Booking.com turundamiseks.

Kinnisvara müügi- ja rendihinnad Hispaanias

Tenerifel on erinevates piirkondades, sealhulgas Lõuna Tenerifel, kinnisvara hinnad viimasel ajal märkimisväärselt kasvanud. Näiteks Lõuna Tenerife on tõepoolest üks populaarsemaid puhkepiirkondi, mis on mõjutanud hindade tõusu kolmekordselt. Samuti võib Tenerife Ülikooli linnas Lagunas märgata hinnatõusu, kuid see ei ulatu samale tasemele kui Lõuna Tenerifel.

Võrreldes mandri Hispaaniaga, võib mõnes piirkonnas Tenerife hindu võrrelda Marbellaga, kuid üldiselt on mandri Hispaanias ja mereäärsetes piirkondades kinnisvara hinnad märksa soodsamad. Näiteks võiks soovitada uurida hindu Valencia ja Alicante piirkonnas, samas tuleb arvestada, et mandri Hispaania kliima on talvel soojem kui Eestis, aga rannahooaeg algab alles mais ja ikkagi on suvi selleks puhkuse hooajaks, samas võin mandril tõusta suvel temperatuur ka üle 40 C. Just seetõttu ongi Tenerife, kuigi on saar, saavutanud sellise populaarsuse viimaste aastatega, sest on soojeim koht Euroopas, väga ühtlase meeldivalt sooja temperatuuriga aastaringi, seetõttu hoolimata kõrgetest hindades ei saa väita, et sinna pole enam hea aeg investeerida, aga nagu eespool mainitud, eelduseks on asukoht, lühiajalise rendi võimalus jt.

Näide kinnisvarainvesteeringu tootlusest:

Hea asukohaga 2-toaline korter Lõuna Tenerifel pakub mitmeid eeliseid ja võimalusi nii puhkusekoduks kui ka investeeringuks. Keskmine soetushind 2024. aastal jääb umbes 250 000 € juurde, kuid oluline on märkida, et ruutmeetrite arv ei ole peamine faktor, vaid pigem tubade arv, terrassi, basseini olemasolu, asukoht, vaade, müratase ja muud fuktsionaalsed mugavused.

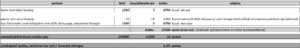

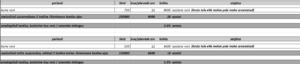

Võrdluseks Eestis uusaredus ja mitte uusarendus, pikajalise renditulu

(lühiajalinerent piiratud võimalustega)

Hispaania kinnisvarasse investeerimisel on oluline järgida mitmeid protseduure ja tagada, et olete teadlik kõigist aspektidest enne oluliste otsuste tegemist, peamiselt:

1.Keelteoskus ja kohalolek: Tenerife näiteks on küll rahvaste paabel, kus enamik inimesi saab inglise keelega igal pool hakkama. Siiski on soovitatav olla kohapeal ja veenduda, et suudate suhelda nii ametiasutustega kui ka potentsiaalsete partneritega.

2. Maksete süsteem ja notaritehingud: Hispaanias toimuvad maksete süsteemid otsekorraldustena, mis võetakse omaniku Hispaania kontolt maha. Kinnisvara soetamisel ja müümisel toimub tehing notari juures. On oluline mõista, et notaritel puudub deposiitkonto, mistõttu tehakse eelnevalt eelnev leping maaklerfirmale, mis nõuab usaldusväärset suhet maakleriga. Soovituslik on kohtuda kohapeal ka inglise keelt rääkiva juristiga, kes vaataks üle lepingu ja eemaldaks lepingust kõik riski suurendavad asjaolud.

Mõned näited riskidest, mida tuleks arvestada eellepingu sõlmimisel:

- Laenu saamine ja pangaprotseduurid: Kas suudate õigeaegselt saada pangast lubatud laenu. Hispaania pangad tegutsevad sageli aeglasel “manjana” rütmil ning vastavad e-mailidele vastavalt. Seetõttu võib tekkida olukord, kus müüja otsustab erakorraliselt lepingu üles öelda, mis ei garanteeri automaatset ettemaksu tagastamist.

- Üürniku puudumine või probleemid: Kas korteris, mida müüte või ostsite, on üürnik või võimalikud probleemid seoses üürilepinguga. Hispaania seadused võivad anda üürnikule teatud õigusi, mis võivad mõjutada tehingu kulgu.

- Pankrotivara ja oksjonid: Kas soetate vara panga pankrotivarast. Selles osas tuleb olla eriti ettevaatlik, kuna Hispaanias on seadused seoses vara omandamisega pankrotivarast ja “kes ees, see mees” sissekargamisega korteritesse, aga välja saamine on kohtu kaudu vaid võimalik, et siinkohal on juristi nõu hädavajalik.

- Raha kättesaadavus müügi hetkel: Kui müüte kinnisvara ja ostja soetab ilma laenuta, siis kuigi notar teeb päringu ostja raha olemasolu kohta, ei pruugi tegelikult müügi hetkel raha pangakontol olla. Sellest tulenevalt võivad tekkida kohtuvaidlused, aga teadagi kohtud igas riigis tegutsevad samuti “manjana” printsiibil.

- Kinnisvara tausta uuring: Kas kinnisvara eest ollakse võlgu, makse, kommunaale, pangale, võlausaldajale jt. või on sellel muid varjatud probleeme? Enne tehingu lõpuleviimist on oluline teha põhjalik taustauuring ning kaasata sõltumatu ekspert, eelkõige jurist, kes saab hinnata tehingu õigsust ja vältida võimalikke riske. Samuti on oluline veenduda, et jurist suudab suhelda inglise keeles professionaalselt ja arusaadavalt, on näiteid kus väidetavalt jurist räägib inglise keelt, kuid hiljem selgub, et nendeks on vaid kaks lauset “not possible”, harvem “possible”.

3. Kinnisvaramaaklerid ja laenutingimused: Maakleritasu tasub tavaliselt müüja, ja maaklerile peaks leidma suurema büroo, kes ei vahenda teiste objekte. Laenu saamiseks peab olema olemas NIE (sarnane isikukoodile) ning avama Hispaania pangas konto. Laenu saamine võib nõuda ka elukindlustust ja kindlat omaosalust.

4. Dokumentatsioon ja pangaküsimused: Laenu taotlemisel nõuab pank mitmeid dokumente, sealhulgas isikliku tuludeklaratsiooni ja töötõendi. On oluline arvestada ka pangakuludega ning mõista, et pangasüsteemid võivad erineda.

5. Kontaktid ja suhtlus: Oluline on leida usaldusväärne kontaktisik, kes aitaks teil navigeerida Hispaania pangandussüsteemi ja kinnisvaraturul. Suuremad ja professionaalsemad bürood võivad olla abiks laenu saamisel ning kõikide formaalsuste täitmisel.

6. Ettevaatusabinõud ja riskide maandamine: Enne oluliste otsuste tegemist tuleks hoolikalt kaaluda kõiki riske, sealhulgas võimalikke tagasilööke tehingu käigus või ootamatuid kulutusi, nagu elukindlustuse nõue või muud tingimused.

Kokkuvõttes, Hispaanias kinnisvarasse investeerimine nõuab põhjalikku ettevalmistust, teadmisi kohalikest protseduuridest ning usaldusväärseid partnereid, kes aitavad tagada sujuva tehingu ja minimeerida riske.

Loe lisaks turuülevaadet ja seadusandluse probleeme, muutusi : https://www.idealista.com/news ja samal saidil on leitavad ka kinnivara kuulutused.

Meil on selline kinnisvara Hispaanias, Tenerifel : https://tenerifevisit.com/

Kodumaalt välja investeerides on soovituslik omada Wise kontot.

Wise’i konto loomine ja kasutamine on üldiselt üsna lihtne ja kasulik mitmel eesmärgil.

Mida saab Wise’i kontot kasutades teha?

- Rahvusvahelised ülekanded: Wise võimaldab teil teha rahvusvahelisi ülekandeid üle kogu maailma madalamate tasudega võrreldes traditsiooniliste pankadega.

- Valuutavahetus: Saate hõlpsalt vahetada erinevaid valuutasid Wise’i kaudu, mis võib olla kasulik näiteks reisides või rahvusvahelistes äritehingutes.

- Konto avamine ja haldamine: Wise’i konto abil saate avada pangakonto välismaal erinevates valuutades ning seda hõlpsasti hallata ja jälgida.

- Kaardid ja maksete tegemine: Wise pakub võimalust tellida deebetkaardi äppe, mida saab kasutada nii veebis kui ka tavapärastes ostukohtades ning võtta sularaha välja automaatidest.

Miks on hea omada Wise’i kontot?

- Madalamad ülekandetasud: Wise pakub sageli madalamaid ülekandetasusid võrreldes traditsiooniliste pankadega, mis muudab rahvusvahelised ülekanded odavamaks.

- Kiirem ja läbipaistvam teenus: Wise’i kaudu tehtud ülekanded on tavaliselt kiiremad ning teenust iseloomustab läbipaistvus, kus saate näha täpselt, kui palju teie ülekandega kaasnevad tasud on.

- Mitmekülgne valuutavahetuse võimalus: Konto kaudu saate valuutavahetust teha paljudes erinevates valuutades ning sageli on vahetuskursid konkurentsivõimelised.

- Rahvusvaheline ligipääs pangandusteenustele: Wise võimaldab teil avada pangakonto erinevates riikides ja valuutades, mis on kasulik näiteks rahvusvahelise äritegevuse korral.

Kuidas Wise’i konto luua?

- Registreerimine: Külastage Wise’i veebisaiti https://wise.com/ või laadige alla Wise’i rakendus ning alustage registreerimisprotsessi.

- Isikuandmete esitamine: Tavaliselt peate esitama isikuandmed, nagu nimi, aadress, sünnikuupäev jne.

- Kontrollimine: Mõnel juhul võidakse nõuda ka teie isikut tõendava dokumendi esitamist, et kontot kinnitada.

- Konto seadistamine: Pärast registreerimist ja kinnitamist saate hakata oma Wise’i kontot kasutama, et teha ülekandeid, vahetada valuutasid jne.

Lihtne viis igapäevasteks makseteks on Wallet ehk Google Pay kontot.

Soovituslik seadistada ka mobiilse virtuaakse kaardi keskkond https://wallet.google/

Google Wallet oli Google’i mobiilimaksete ja digitaalsete rahakoti-teenus, mis võimaldas kasutajatel teha online- ja poeostusid ning saata raha teistele kasutajatele. Teenus on suunatud igapäevaste maksete ja rahaülekannete tegemisele. Alates 2018. aastast muutis Google Wallet oma teenuse Google Pay’ks, mis hõlmab nii mobiilimakseid kui ka muid maksevõimalusi.

Kuidas Google Walleti kasutada?

- Registreerimine: Laadige alla Google Walleti rakendus oma nutitelefoni või külastage Google Walleti veebilehte. Seejärel järgige registreerimisprotsessi, kus palutakse teil sisestada oma isikuandmed ja siduda oma pangakaart või pangakonto rakendusega.

- Raha saatmine ja vastuvõtmine: Pärast registreerimist saate Google Walleti kaudu saata ja vastu võtta raha nendelt, kes kasutavad samuti Google Walletit.

- Ostude tegemine: Saate kasutada Google Walleti maksmiseks veebipoes või füüsilistes kauplustes, kus võetakse vastu kontaktivabu makseid või kus saab skaneerida QR-koode.

- Pangaülekanded: Google Walleti kaudu saab teha ka pangaülekandeid oma pangakontolt teisele pangakontole.

Miks on Google Wallet kasulik?

- Kiirus ja mugavus: Google Walleti kasutamine muudab maksete tegemise kiireks ja mugavaks, eriti kui olete harjunud oma nutitelefoni kaasas kandma.

- Turvalisus: Google Wallet kaitseb teie makseid mitmete turvameetmetega, sealhulgas PIN-koodi või sõrmejälje abil.

- Jälgitavus: Saate hõlpsasti jälgida oma kulutusi ja rahalisi tehinguid rakenduse abil ning see võib aidata teil oma eelarvet hallata.

- Ülekanded sõpradele ja pereliikmetele: Google Walleti kaudu saate kiiresti ja hõlpsalt raha saata ja vastu võtta.

Investeerimine kinnisvarasse ja aktsiatesse on mõlemad levinud viisid, kuidas inimesed oma raha kasvatavad.

Allpool on toodud võrdlus investeerimisriskide, plusside ja miinuste osas nende kahe varaklassi vahel:

Investeerimisriskid:

Kinnisvara:

- Tururisk: Kinnisvara väärtus võib kõikuda vastavalt turu tingimustele ja nõudlusele.

- Kapitali immobiliseerimine: Kinnisvara ost ja müük võivad võtta aega ning kapital võib olla pikaajaliselt seotud ühes varas.

- Hoolduskulud: Kinnisvara haldamisega kaasnevad hooldus- ja remondikulud, mis võivad olla ettenägematud.

Aktsiad:

- Hinna kõikumised: Aktsiate hinnad võivad kõikuda ja turud võivad olla volatiilsed, mis võib mõjutada investeeringu väärtust.

- Ettevõtete riskid: Üksikute ettevõtete aktsiatesse investeerimisel kaasneb spetsiifiliste ettevõtete risk, näiteks majanduslikud probleemid või konkurentsi surve.

- Likviidsusrisk: Mõned aktsiad võivad olla vähem likviidsed, mis võib raskendada nende kiiret müümist.

Plussid ja miinused:

Kinnisvara:

-

Plussid:

-

- Füüsiline vara, mis pakub stabiilsust.

- Võimalus teenida passiivset tulu üüri kaudu.

- Võimalus kapitali kasvatamiseks vara väärtuse tõustes.

-

Miinused:

-

- Suuremad algkapitali nõuded kui aktsiainvesteeringutel.

- Hooldus- ja halduskulud võivad olla märkimisväärsed.

- Raskem likviidsus võrreldes börsil kaubeldavate väärtpaberitega.

Aktsiad:

-

Plussid:

-

- Suurem likviidsus võimaldab kiiret ostmist ja müüki.

- Mitmekesistamisvõimalused erinevate ettevõtete ja sektorite vahel.

- Võimalus teenida dividende.

-

Miinused:

-

- Kõrgemad tururiskid ja volatiilsus.

- Sõltuvus ettevõtete tulemustest ja turuolukorrast.

- Võimalikud spekulatiivsed mõjud ja ajutised hinna muutused.

Kokkuvõte:

Kinnisvarainvesteeringud pakuvad stabiilsust ja võimalust teenida passiivset tulu üüritulude kaudu, kuid kaasnevad suuremad algkapitali nõuded ja hoolduskulud. Aktsiainvesteeringud on likviidsemad, võimaldavad mitmekesistamist ja teenimist dividendidest, kuid kaasnevad suuremad tururiskid ja sõltuvus turuolukorrast.

Oluline on enne investeerimisotsuseid teha põhjalik uurimistöö, hinnata oma riskitaluvust ning kaaluda erinevaid investeerimisvõimalusi ja -strateegiaid vastavalt oma finantsolukorrale ja eesmärkidele. Hajutamine erinevate varaklasside vahel võib olla üks võimalus riskide maandamiseks ja portfelli tasakaalustamiseks.

Investoril on võimalus investeerida erinevatesse varaklassidesse, näiteks aktsiatesse, võlakirjadesse ja muudesse finantsinstrumentidesse vastavalt fondi investeerimisstrateegiale. Sellised fondid võivad pakkuda mitmekesistamisvõimalusi, võimaldades investoritel osaleda erinevatesse majanduspiirkondadesse ja sektoritesse ning seeläbi vähendada investeerimisriski. Lisaks võib mõnel fondil olla eripakkumisi, näiteks maakleri tasude puudumine teatud tingimustel või perioodidel.

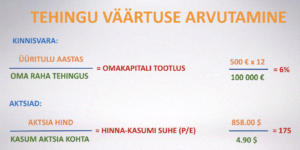

Kinnisvara- ja aktsia tehingu väärtuse arvutamine

Üüritulu tootlus ehk ROI (Return on Investment) on oluline mõõdik kinnisvarainvesteeringute hindamisel, eriti kui kaalutakse üürikinnisvara soetamist. Hea üüritulu tootlus sõltub mitmest tegurist, sealhulgas kinnisvara tüübist, asukohast, üürihinnast, hoolduskuludest ja üldisest turusituatsioonist. Mõned investorid peavad heaks üüritulu tootluseks vähemalt 5–7% aastas, kuid see võib varieeruda sõltuvalt konkreetsest turust ja investori eesmärkidest.

Oluline on märkida, et üüritulu tootlus ei ole ainus mõõdik, mida tuleks investeeringut hinnates arvestada. Samuti on oluline kaaluda kinnisvara tulevikuväljavaateid, võimalikke kapitali kasvuväljavaateid, hooldus- ja remondikulusid ning üldist turuarengut. Lisaks on vaja arvestada investori riskitaluvuse ja finantsolukorraga.

Pensionifondid

Pensionifondidesse investeerimisel on mitmeid kaalutlusi, mis sõltuvad individuaalsetest eesmärkidest, riskitaluvusest ja muudest finantsoludest. Kolmanda samba pensionifondid võivad olla mõistlik valik kui teil on sissetulek millest ei ole kahju iga kuu sissemakseid teha, kuid enne investeerimist on soovitatav teha põhjalik analüüs ja konsulteerida finantsnõustajaga. Kolmanda samba fondide puhul maksab riik tuludeklaratsiooniga tagasi

Siin on mõned aspektid, mida võiks arvestada:

- Pikaajaline eesmärk: Kuna pensionifondid on mõeldud pikaajaliseks investeerimiseks, tuleks kaaluda, millal soovite pensionile jääda ja milline peaks olema teie investeerimisstrateegia selle eesmärgi saavutamiseks.

- Riskitaluvus: Pensionifondid pakuvad erinevaid riskinivoosid alates konservatiivsematest kuni agressiivsemateni. Oluline on hinnata oma riskitaluvust ja valida fond, mis sobib teie mugavustasemele.

- Kulud: Uurige fondi haldustasusid ja muid kulusid, mis võivad mõjutada teie investeeringute tootlust.

- Diversifikatsioon: Pensionifondid pakuvad tavaliselt laia valikut investeerimisvõimalusi, mis võimaldavad hajutada riske erinevatesse varaklassidesse ja turusektoritesse.

Enne investeerimisotsuse tegemist soovitan kindlasti konsulteerida finantsnõustajaga, et saada täpsemat ja personaalset nõu vastavalt teie individuaalsetele vajadustele ja eesmärkidele.

Investeerimiskonto

Investeerimiskonto on spetsiaalne konto, mida kasutatakse investeeringute tegemiseks erinevatesse finantsinstrumentidesse nagu aktsiad, võlakirjad, fondid jne. Selle loomine ja kasutamine on seotud mitmete eeliste ja nõuetega, mida tuleb arvestada. Allpool on esitatud üldine ülevaade investeerimiskonto loomise kasust ja selle deklareerimisest tuludeklaratsioonil.

- Investeerimiskonto loomise kasu:

- Maksusoodustus: Investeerimiskonto loomisel võib olla maksusoodustusi, näiteks vabastatakse investeerimiskontolt teenitud tulu tulumaksust kuni teatud piirini või teatud tingimustel.

- Varade mitmekesistamine: Investeerimiskonto võimaldab hõlpsasti mitmekesistada oma investeeringuid erinevatesse finantsinstrumentidesse, mis aitab vähendada riski ja suurendada potentsiaalset tootlust.

- Lihtne juurdepääs investeeringutele: Investeerimiskonto kaudu on lihtne ja mugav teha investeeringuid erinevatesse varaklassidesse ilma keeruliste protseduurideta.

- Investeerimiskonto deklareerimine tuludeklaratsioonil:

- Tulu deklareerimine: Investeerimiskonto kaudu teenitud tulu (nt dividendid, intressid, kapitali kasv) tuleb deklareerida oma aasta tuludeklaratsioonis vastavalt kehtivatele maksuseadustele.

- Erisused investeerimiskonto korral: Oluline on märkida, et investeerimiskonto kaudu teenitud tulu võib olla teatud tingimustel maksuvaba või maksustatav madalama määraga võrreldes tavalise investeerimistuluga. Selleks tuleb täpselt järgida kohalikke seadusi ja maksueeskirju ning vajadusel konsulteerida maksu- ja finantseksperdiga.

- Deklareerimise tähtsus tuludeklaratsioonil:

- Investeerimiskonto ja selle kaudu teenitud tulu deklareerimine tuludeklaratsioonil on oluline maksusoodustuste saamiseks, nagu maksuvaba tulu või madalama tulumaksumäära rakendamine vastavalt kehtivatele seadustele. Tulumaksu kohustus rakendub vaid sissepandud miinus väljavõetud raha vahele, mitte kogu automaatselt kogu kasumile.

- Investeerimiskonto ja sellega seotud investeeringute deklareerimine tuludeklaratsioonil on obligatoorne, mille esitamata jätmine kaotab investeerimiskonto mõtte.

Kokkuvõttes on investeerimiskonto loomine ja selle õige deklareerimine tuludeklaratsioonil oluline finantsasjatundlikkuse aspekt ning aitab tagada maksusoodustuste kasutamist vastavalt kehtivatele seadustele. On soovitatav konsulteerida maksu- ja finantseksperdiga, et saada täpsemat teavet ja nõuandeid investeerimiskonto loomise ning deklareerimise kohta vastavalt isiklikele finantsoludele.

Kulda investeerimine

Kulda investeerimine on olnud ajalooliselt populaarne viis varade hajutamiseks ja rahalist kindlustunnet tagamiseks mitmel põhjusel:

- Väärtuse säilitamine: Kuld on pikka aega olnud üks stabiilsemaid väärtuse hoidjaid. Ajalooliselt on kulda peetud usaldusväärseks varaks, mis säilitab oma väärtust.

- Kriiside kindlus: Kuld on traditsiooniliselt olnud varaväärtpaber, mis suudab vastu pidada majanduslikele ja poliitilistele kriisidele. Kriisiolukorras on see turvasadam, kuna säilitab väärtust, kui teised varaklassid võivad langeda.

- Inflatsioonikaitse: Kuld on sageli ka inflatsioonikaitse. Kuna kuld on piiratud ressurss ja seda ei saa lihtsalt luua ega hävitada, siis võib selle väärtus kasvada, kui inflatsioon suureneb.

- Portfelli mitmekesistamine: Kuld võib olla osa hästi tasakaalustatud investeerimisportfellist, mis aitab vähendada üldist riski. Kuna sellel on vähe korrelatsiooni teiste varaklassidega, nagu aktsiad ja võlakirjad, võib kuld aidata leevendada portfelli volatiilsust.

- Geopoliitilised ebakindlused: Kuld võib olla ka väärtuslik varaklass geopoliitiliste pingete ja ebakindluse ajal. Sellistel aegadel võib kuld toimida kui turvaline varaväärtus, kui investorid otsivad kindlustunnet ebakindlate turutingimuste korral.

Kõik need tegurid muudavad kulla atraktiivseks investeerimisvõimaluseks paljudele investoritele, eriti kui nad otsivad viisi oma portfelli mitmekesistamiseks ja riskide maandamiseks. Siiski on oluline mõista, et kuld ei ole garanteeritud investeering ning nagu iga teine investeerimisvõimalus, kaasnevad ka sellega omad riskid ja väljakutsed. Seetõttu on oluline enne kulla investeerimist teha põhjalik uurimistöö ja kaaluda oma finantsolukorda ning investeerimise eesmärke.

Kokkuvõtteks investeerimisest

Investeerimine on kui individuaalne usk ja loominguline väljendus. Iga inimene kannab vastutust oma investeerimisotsuste eest ning seetõttu ei saa keegi teisele otsest investeerimissoovitust anda. Küll aga on võimalik jagada nõuandeid ja teavitada riskidest, et inimesed saaksid teha teadlikke valikuid.

Investeerimine on dünaamiline ja haarav tegevus, kus iga otsus võib tuua kaasa nii suuri võite kui kaotusi.

Oluline on mõista, et ühtset kõigi jaoks sobivat investeerimisvalemit ei eksisteeri. Üks oluline põhimõte on aga investeeringute hajutatus, mis aitab leevendada riske. Näiteks omada kinnisvara väljaspool kodumaad võib olla üks viis strateegiliselt hajutatud portfelli loomiseks, eriti arvestades viimase aja geopoliitilist olukorda.

Aktsiate investeerimisel on erinevaid lähenemisviise, kuna investorid omavad erinevaid eesmärke ja riskitaluvust. Mõned eelistavad riskeerivaid kasvuaktsiaid, teised aga eelistavad hoidmisaktsiaid või dividendimaksete põhjal valitud aktsiaid.

Riskeerivad kasvuinvestorid otsivad ettevõtteid, millel on suur kasvupotentsiaal, kuid samas võivad need aktsiad olla volatiilsed ja kõikuda suurel määral. Nad on valmis võtma suuremaid riske, lootes suuremaid tulusid.

Hoidmisaktsiate investorid eelistavad stabiilset kasvu ajas. Nad otsivad ettevõtteid, mis suudavad pikaajaliselt stabiilset kasvu tagada, ning on valmis aktsiaid hoidma pikema aja jooksul, et kasu saada pikaajalisest kasvust.

Dividendiaktsiate investeerijad keskenduvad ettevõtetele, mis maksavad korrapäraselt dividende. Neil on huvi mitte ainult kapitali kasvu, vaid ka regulaarse sissetuleku järele, mis tuleb dividendimaksetest.

Investeeringud võivad olla tehtud nii üksikaktsiatesse kui ka fondidesse. Kodubörsil on tihtipeale lihtsam saada infot üksikaktsiate kohta, samas võivad kohalikud turud olla väiksemad ja vähem likviidsed, mis võib suurendada volatiilsust.

Dividendiaktsiate puhul on oluline kaaluda ettevõtte võimet ja soovi maksta tulevikus dividende. Kui ettevõte soovib kasvada ja investeerib laienemisse, võib see otsustada mitte maksta dividende, mis võib mõjutada investori oodatavat tulu.

Samuti on oluline märkida, et riskantsemad aktsiad võivad teenida suuremat tulu, kuid kaasnevad suuremad riskid. Investeerimisel tuleb arvestada oma riskitaluvusega ja hajutada investeeringud erinevate varaklasside vahel.

Investeerimisel on oluline järgida teatavaid reegleid, et tagada edu ja vähendada riske. Üks oluline reegel on investeerida vaba raha, mitte aga raha, mis on igapäevaselt hädavajalik ning mille puudumine võib halvendada elukvaliteeti. Inglise keeles kasutatakse selleks terminit “excess money” ehk ülejääv raha. Samuti võib lisada mõiste “excess time”, mis tähendab üleliigset aega, mida omad ja mida saab investeerimiseks kasutada.

Investeerimine peaks olema mitte ainult tulus tegevus, vaid ka nauditav ja lõbus kogemus. See tähendab, et peaksid kasutama ülejäänud aega ja ressursse nii, et see ei halvendaks su elukvaliteeti ega põhjustaks liigset stressi. Investeerimine ei peaks olema närvesööv öiste turu jälgimiste tõttu, vaid pigem strateegiline ja ratsionaalne tegevus, mis on tasakaalus su igapäevase elu ja heaolu tagamisega.

Seega, oluline on investeerida ülejäävaid vahendeid ja aega mõistlikult ning teadlikult, et saavutada finantsiline kasu ilma enda elukvaliteeti ohustamata.

Investorite eelistused ja strateegiad jagunevad uskumuste ja kogemuste põhjal. Mõned usuvad rohkem kinnisvarasse, teised aktsiatesse või kulda või krüptovaluutadesse. Viimase osas võib olla erinevaid seisukohti, kuid oluline on teha teadlikke ja põhjendatud investeerimisotsuseid vastavalt enda eesmärkidele ja riskiprofiilile.

Lõpetuseks soovin häid investeerimisotsuseid ning tulemuslikku portfelli juhtimist!

Merje Aavasalu

Loe lisaks: https://rpteenus.ee/finantsjuhtimine-finantsarvestus/

Loe ka: https://rpteenus.ee/majandustarkavara-raamatupidamisprogrammi-valik/